In einem Kapitalmarktumfeld, das von Volatilität und Unsicherheit geprägt ist, suchen Anleger nach Lösungen, die Stabilität, Berechenbarkeit und langfristige Wertentwicklung vereinen. Hochzinsanleihen, umgesetzt über Credit Default Swaps (CDS), bieten genau das: Sie liefern nicht nur attraktive laufende Erträge, sondern erhöhen auch die Diversifikation im Portfolio, ein entscheidender Vorteil in turbulenten Marktphasen.

Doch wie sollte der Zugang zum High-Yield-Sektor umgesetzt werden? Strategisch mit konstanter Allokation oder taktisch mit perfektem Market-Timing? Die Schweizer Privatbank Union Bancaire Privée (UBP) hat diese Frage in einer umfassenden Analyse untersucht. Zwei Modellportfolios, die über fast zwei Jahrzehnte hinweg (237 Monate seit Dezember 2004) verglichen wurden, liefern klare Antworten:

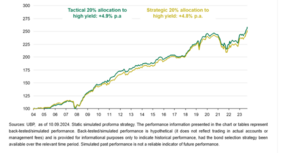

• Strategisches Portfolio: 20 % High Yield und 80 % US-Investment-Grade, konstant allokiert.

• Taktisches Portfolio: Ebenfalls 80 % Investment-Grade, jedoch 20 % High Yield nur in den historisch stärksten Monaten – basierend auf optimalem Timing.

Beide Portfolios setzten auf die gleichen CDS-Indexstrategien. Diese sind gleichermaßen höchst liquide und effiziente Instrumente, ermöglichen institutionellen Investoren Zugang zu breiten Kreditmärkten mit hoher Diversifikation und attraktiven Konditionen. Strengere regulatorische Rahmenbedingungen, gestiegene Transparenz sowie die Möglichkeit der Vermeidung von Kontrahentenrisiken durch eine Clearingstelle haben das Vertrauen in diese Instrumente zusätzlich gestärkt.

Das Ergebnis überrascht! Das taktische Portfolio erzielte eine annualisierte Rendite von 4,9 %, das strategische Portfolio lag mit 4,8 % nahezu gleichauf – und das trotz der Annahme perfekten Market-Timings im taktischen Ansatz (Abbildung 1). Zum Vergleich: Ein reines Investment-Grade-Portfolio kam lediglich auf 3,9 %.

High-Yield-CDS-Strategien überzeugen als strategischer Portfoliobaustein

Die Schlussfolgerung ist eindeutig: High-Yield-CDS-Strategien überzeugen als strategischer Portfoliobaustein. Sie bieten nicht nur Stabilität und Diversifikation, sondern auch eine attraktive Rendite – und das ohne die Risiken und Unsicherheiten, die mit taktischem Market-Timing einhergehen. In einer Zeit, in der Anleger nach Orientierung suchen, erweisen sich strategische Allokationen in Hochzinsanleihen als verlässlicher Portfoliobaustein.

Carry ist entscheidend für die Performance

Die Ursache für den geringen Unterschied liegt im kontinuierlichen Carry, da das strategische Portfolio dauerhaft investiert ist und dadurch konstant vom laufenden Ertrag profitiert. Das taktische Portfolio hingegen verzichtet in den Monaten, in denen kein Exposure zum High-Yield-Markt besteht, auf diesen Ertragsbaustein. Über den gesamten Zeitraum hinweg stammen rund 90 % der Rendite des strategischen Portfolios aus Carry, im taktischen Portfolio sind es lediglich 67%.

Dr. Alexander Weitzel, Head of Institutional Sales Germany bei UBP, betont: „Unsere Auswertung zeigt klar: Selbst perfektes Market Timing führt nicht zu einer signifikanten Outperformance gegenüber einer strategischen High-Yield-Allokation über CDS-Indizes. Vielmehr ist der konstante Carry über längere Zeiträume der entscheidende Erfolgsfaktor.“

CDS-Indizes deutlich besser als traditioneller High-Yield-Index

Ein Blick auf historische Stressphasen bestätigt diese Einschätzung: Im Jahr der globalen Finanzkrise 2008 verlor der High-Yield-CDS-Index rund 20 % weniger als der vergleichbare Cash-Bond-Index. Die höhere Liquidität, Standardisierung und der zentrale Clearingprozess machen CDS-Indizes auch in schwierigen Marktphasen daher zu einem stabilen Investmentvehikel.

Im Zeitraum von 2005 bis 2023 erzielten über CDS-Indizes abgebildete globale High-Yield-Anlagen im Durchschnitt eine jährliche Rendite von 8,1% und lagen damit signifikant über den 6,6%, die klassische globale Hochzinsanleihen im selben Zeitraum erwirtschafteten.

Olivier Debat, Senior Investment Specialist bei der Union Bancaire Privée erklärt: „CDS-Indizes bieten im Vergleich zu klassischen High-Yield-Bonds mehrere Vorteile: Sie sind standardisiert, kosteneffizient handelbar und in Stressphasen deutlich liquider, was sich in den zurückliegenden Krisenperioden mehrfach bewährt hat, wie auch unsere Modellrechnung zeigt.“

Eine strategische Allokation in Hochzinsanleihen über CDS-Indizes erweist sich langfristig als attraktiver – selbst gegenüber ideal getimten taktischen Ansätzen. Anleger profitieren nicht nur von kontinuierlichem Carry und effizientem Marktzugang, sondern auch von einer Struktur, die sich in verschiedensten Marktphasen als robust erwiesen hat.

www.fixed-income.org