Seit Jahren, wenn nicht Jahrzehnten, fragt sich die Finanzwelt, wo die Obergrenze für die US-Staatsverschuldung liegt. Dank der sehr niedrigen Inflation in den Industrieländern seit 2008 und der sehr starken Nachfrage nach US-Anleihen von Ländern mit Haushaltsüberschüssen war diese Frage bisher rein rhetorisch. Die niedrige Inflation führte zu mehreren Runden quantitativer Lockerungen, die wiederum verschiedene Regierungen zu einer laxen Haushaltspolitik „ermutigten“. Die Situation, die wir jetzt in den USA erleben, trifft auch auf andere Länder zu, allen voran auf Frankreich.

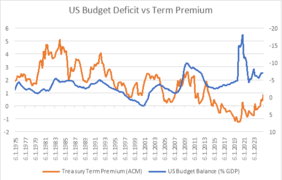

Bisher stieg die Staatsverschuldung während Rezessionen und sank bei Wirtschaftswachstum. Seit Anfang der 2010er Jahre und angesichts der mangelnden Haushaltsdisziplin der Regierungen gibt es diese Korrelation jedoch nicht mehr. Die Staaten hatten insofern Glück, als dass es trotz steigender Defizite keine Auswirkungen auf die Laufzeitprämien gab – d. h. die zusätzliche Rendite, die Anleger als Ausgleich für langfristige Risiken verlangen. Infolgedessen blieben die langfristigen Zinssätze auf einem sehr vernünftigen Niveau und hielten die Schuldenlast unter Kontrolle.

Die aktuelle Herausforderung ist, dass wir uns nicht mehr in einer Phase niedriger Inflation und quantitativer Lockerung befinden. Die Anleger hinterfragen allmählich, ob sie für die Risiken, die sie eingehen, angemessen kompensiert werden. Dies hat zu einem Anstieg der Laufzeitprämien um rund 2% zwischen Ende 2019 und Mai 2025 geführt. Die unmittelbare Folge dieses Anstiegs ist die Versteilerung der Zinsstrukturkurven – ein Trend, der nun seit fast 24 Monaten zu beobachten ist.

Ist dieser Trend vorbei? Wahrscheinlich nicht. In den USA herrscht nach wie vor keine Haushaltsdisziplin (d. h. die derzeit diskutierte Steuerreform). Einige bisherige Käufer wenden sich von US-Schuldtiteln ab, entweder aus politischen Gründen (wie im Falle Chinas) oder weil die inländischen Märkte attraktivere Erträge bieten (z. B. Japan). Die nachstehende Abbildung veranschaulicht die historische Beziehung zwischen Haushaltsdefizit und Laufzeitprämien und zeigt die hohe Wahrscheinlichkeit, dass letztere weiter steigen werden. Dieser Trend könnte zu einer weiteren Versteilerung der Zinsstrukturkurve führen.

Könnte es zu einer Finanzkrise kommen? Alles ist möglich, und eine schlecht aufgenommene Emission von 30-jährigen Anleihen (mit sehr niedrigem Bid-to-Cover[2]) könnte eine gewisse Panik auslösen. Allerdings ist zu beachten, dass der US-Markt weitaus liquider ist als der britische Markt. Daher ist es unwahrscheinlich, dass die langfristigen Zinssätze in den USA in einem einzigen Monat um mehr als 200 Basispunkte steigen, wie es in Großbritannien während der Krise der Fall war, die durch den stark expansiven Haushalt von Lizz Truss 2022 ausgelöst wurde. Dennoch ist der Anstieg der Laufzeitprämien unbestreitbar eine potenzielle Quelle der Marktinstabilität. Und es ist nicht zu erwarten, dass Präsident Donald Trump die traditionellen Lösungen zum Abbau der öffentlichen Defizite (Steuererhöhungen, Ausgabenkürzungen, langfristige Strukturreformen) bevorzugt.

www.fixed-income.org