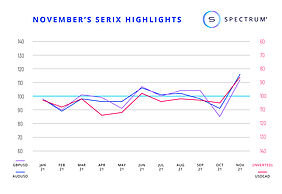

Spectrum Markets, der paneuropäische Handelsplatz für verbriefte Derivate, hat seine SERIX-Daten zur Stimmung der europäischen Privatanleger für November veröffentlicht. Sie zeigen, dass Währungen in Ländern, in denen Zentralbanken die Geldpolitik verschärfen, im Vergleich zum US-Dollar positiv bewertet werden. Privatanleger, die im November an der Börse mit an Währungspaare gebundenen Instrumenten handelten, signalisierten einen Aufwärtstrend für den kanadischen und australischen Dollar sowie dem britischen Pfund gegenüber dem US-Dollar.

Die verschiedenen Zentralbanksitzungen mit unterschiedlichen Auswirkungen im November

Die Bank of Canada deutete Ende Oktober an, dass die Zinssätze in der zweiten Jahreshälfte 2022 steigen könnten. Gleichzeitig ließ die Reserve Bank of Australia durchblicken, dass die von ihr zur Stützung der Wirtschaft während der Covid-Pandemie eingeführten Notfallmaßnahmen nun zurückgenommen werden. Dies ebnet den Weg für eine vorzeitige Zinserhöhung. Allerdings beließ die australische Zentralbank den offiziellen Leitzins auf der Novembersitzung des vergangenen Jahres noch auf dem Rekordtief von 0,1% pro Jahr. Die Aufmerksamkeit der Analysten richtete sich auf die veränderte Formulierung in den begleitenden Kommentaren, die auf eine bevorstehende Verschärfung der Geldpolitik hindeuten.

Wie viele andere Marktteilnehmer wurden auch die Privatanleger von der unerwarteten Entscheidung der Bank of England, im November keine Zinserhöhung anzukündigen, überrascht. Der optimistische Handel mit Titeln, die an GBP/USD gekoppelt sind, erreichte am 4. November, vor der mit Spannung erwarteten Sitzung des Währungspolitischen Ausschusses der Bank, seinen Höhepunkt, aber die Stimmung sank, als keine neuen politischen Maßnahmen angekündigt wurden.

Über weite Strecken des letzten Monats hob sich dagegen die US-Notenbank von vielen anderen Zentralbanken ab, indem sie eine lockerere Geldpolitik durchblicken ließ als einige ihrer Kollegen, was wiederum die Anleger anscheinend dazu veranlasste, kurzfristig andere Währungen dem US-Dollar vorzuziehen. Die SERIX-Daten der an den USD gekoppelten Währungspaare für November spiegeln diese Entwicklung deutlich wider und zeigen, dass die Stimmung gegenüber dem US-Dollar im Vergleich zum australischen und kanadischen Dollar sowie zum britischen Pfund sinkt.

„Nach einer langen Niedrigzinsphase scheinen die meisten Zentralbanken den Schalter umlegen zu wollen, um die wachsenden Inflationsängste in den Griff zu bekommen. Privatanleger haben den ganzen November über nach Vorteilen für Anlagemöglichkeiten gesucht und scheinen diese in den Währungen Kanadas und Australiens gefunden zu haben, auch wenn viele von der Untätigkeit der britischen Zentralbank enttäuscht sein werden“, erklärt Michael Hall, Head of Distribution bei Spectrum Markets.

„Die Signale, die wir von den Zentralbanken erhalten, und die Maßnahmen, die sie ergreifen, werden derzeit am Markt auf recht gegensätzliche Weise diskutiert, wobei einige beschlossen haben, zumindest einen Teil ihrer Konjunkturmaßnahmen zurückzunehmen. Insbesondere das Zögern der Fed hat Privatanlegern einige interessante Anlagemöglichkeiten eröffnet“, so Hall weiter.

Nochmals deutliche Zunahme beim Handeln von verbrieften Derivaten

Im November wurde auf Spectrum eine neue Rekordzahl von 106,3 Millionen verbrieften Derivaten gehandelt, wobei 35,9% der Geschäfte außerhalb der traditionellen Handelszeiten (d.h. zwischen 17:30 und 9:00 Uhr MEZ) stattfanden. 81,5% der gehandelten Derivate bezogen sich auf Indizes, 9,7% auf Währungspaare, 7,1% auf Rohstoffe und 1,7% auf Aktien, wobei die drei meistgehandelten Indizes der NASDAQ 100 (24,4%), der DAX 40 (19,9%) und der S&P 500 (10,8%) waren.

Betrachtet man die SERIX-Daten für die drei wichtigsten zugrunde liegenden Märkte, so blieben der NASDAQ 100 und der DAX 40 mit 98 bzw. 99 relativ unverändert. Währenddessen stieg der S&P 500 leicht von 93 auf 97, blieb aber insgesamt in der Bearish-Zone.

https://www.fixed-income.org/

Grafik: © Spectrum Markets