Betrachtet man die Haupttreiber der Renditen im ersten Quartal 2025, so fallen einem als erstes die Zölle ein. Doch während dies für Aktien und Kreditspreads zutrifft, war bei den globalen festverzinslichen Wertpapieren der Hauptfaktor für die Gesamtrenditen im ersten Quartal der Ausverkauf von Bundesanleihen, der durch einen bedeutenden Richtungswechsel in der deutschen Finanzpolitik ausgelöst wurde. Und auch das ist nicht die ganze Geschichte, denn die Tatsache, dass eine der heftigsten Bewegungen bei Bundesanleihen seit Jahrzehnten mit einer Rallye bei US-Treasuries (USTs) einherging, ist ebenso wichtig und ungewöhnlich.

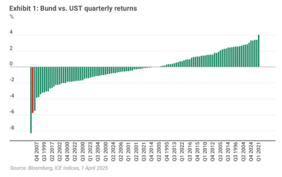

Die vierteljährlichen Renditen der letzten 30 Jahre zeigen, dass die Renditen von Bundesanleihen und US-Staatsanleihen in fast 20% der Fälle auf der entgegengesetzten Seite von Null lagen (zur Vereinfachung der Berechnung verwenden wir die ICE-Indizes für 7- bis 10-jährige US-Staatsanleihen und 7- bis 10-jährige Bundesanleihen). Mit anderen Worten: Es ist relativ selten, aber es kommt vor.

Der rote Balken in der oben stehenden Graphik zeigt den Unterschied im ersten Quartal 2025: Dabei ergab sich für US-Treasuries eine Rendite von 3,9% und für Bundesanleihen eine Rendite von -1,8%, − ein Performanceunterschied von -5,7%. In den letzten 30 Jahren war dieser vierteljährliche Performanceunterschied nur einmal größer, und zwar im ersten Quartal 2020 (der Balken ganz links). In der Periode wurde die Covid-19-Pandemie zu einer weltweiten Pandemie. Alle Staatsanleihen legten zu, Bundesanleihen aber deutlich weniger als USTs, weil die Zinsen in der Eurozone auf einem Tiefststand waren. In diesem Quartal gewannen USTs 10,3%, während Bundesanleihen um 2% stiegen, was einem Performanceunterschied von 8,3% entspricht. Das 2. Quartal 1995 macht das Podium komplett, als USTs um 8,2% stiegen und Bundesanleihen 2,7% gewannen, was einem Performanceunterschied von 5,5% entspricht.

Zwar lässt sich zum jetzigen Zeitpunkt nicht sagen, ob sich diese Underperformance von Bundesanleihen umkehren wird oder nicht, doch könnte ein Blick auf die Entwicklung nach Q1 2020 und Q2 1995 Aufschluss geben: In den vier Quartalen, die auf Q1 2020 folgten, schnitten Bundesanleihen um 5,2% besser ab als USTs. In den vier Quartalen, die auf das 2. Quartal 1995 folgten, schnitten Bundesanleihen um 6,7% besser ab als USTs. Der viertgrößte Unterschied in der vierteljährlichen Wertentwicklung in den 30 Jahren war im ersten Quartal 2021, als USTs um 4% schlechter abschnitten als Bundesanleihen; in den vier darauf folgenden Quartalen übertrafen USTs die Bundesanleihen um 3,1%.

Um es klar zu sagen: das bedeutet nicht, dass Bundesanleihen auf der Grundlage dieser Analyse in den nächsten vier Quartalen besser abschneiden werden; letztendlich wurde der Unterschied in der Wertentwicklung im 1. Quartal 2025 durch Faktoren wie die „Flucht in Qualität“ in den USA und Befürchtungen im Hinblick auf höhere Ausgaben und Kreditaufnahme in der Eurozone verursacht.

Relative Wertunterschiede nutzen

Aber bei starken Bewegungen von zwei Vermögenswerten mit ähnlichen Merkmalen wie keinem Ausfall- oder Prolongationsrisiko, verändert sich der relative Wert zwischen ihnen. Die beträchtliche Renditeprämie, die Bundesanleihen bieten, sobald sie um die Währungsabsicherung bereinigt sind (was die Euro-Renditen um etwa 200 Basispunkte erhöht, sobald sie in US-Dollar abgesichert sind), wird für Anleger interessant sein, die diesen Vorteil nutzen können. Und da es kein Ausfallrisiko gibt, sollte dies bedeuten, dass es eine Obergrenze dafür gibt, wie hoch die Renditen von Bundesanleihen isoliert betrachtet steigen können, bevor die Korrelation zu US-Staatsanleihen wieder zu historischen Normen zurückkehrt - wir haben in den letzten Tagen tatsächlich eine Bewegung in diese Richtung gesehen.

Eine substanzielle Bund-Rallye sehen wir nicht, der Carry dürfte im Jahr 2025 den wichtigsten Beitrag zu den Renditen leisten. Es kann jedoch sinnvoll sein, dass Anleger in solchen Quartalen auf Verschiebungen im relativen Wert achten, insbesondere wenn die Ursache für die Underperformance positive Nachrichten für die Wirtschaft der Eurozone sind, die die Risikoanlagen in der Region unterstützen sollten. Solange die Details der deutschen Ausgaben nicht feststehen und veröffentlicht sind, erwarten wir jedoch, dass Bundesanleihen und andere Staatsanleihen der Eurozone volatil bleiben.

www.fixed-income.org