Mit Inflationsprognosen fallen selbst legendäre Börsianer mitunter auf die Nase. So sah Benjamin Graham 1972 gute Gründe zur Annahme, dass die Fiskal- und Geldpolitik zukünftige Preiserhöhungen effektiv eindämmen würde. Er zog daraus folgenden Schluss: „Wir halten es für vernünftig, dass ein Investor seine Überlegungen auf eine wahrscheinliche (bei weitem nicht sichere) zukünftige Inflationsrate von, sagen wir einmal, drei Prozent pro Jahr stützt.“[1] Es kam anders; in den folgenden zehn Jahren haben sich die Verbraucherpreise mehr als verdoppelt.

Mit seinem Vertrauen in die Geldpolitik der U.S. Federal Reserve (Fed) wäre Graham aber auch fünfzig Jahre später in bester Gesellschaft an der Wall Street. In den letzten Monaten sind die Renditen zweijähriger Treasuries auf 2,7 Prozent gestiegen. Nimmt man an, dass die Realzinserwartungen der Anleger bei etwa null Prozent liegen, so entspricht dies in etwa einem mittelfristigen Rückgang der Inflation auf etwa drei Prozent oder knapp darunter.

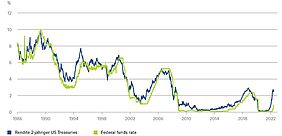

Interessanterweise hat sich im Vergleich zu früheren Zinserhöhungszyklen bei den 2-Jahres-Renditen der US-Staatsanleihen ungewöhnlich viel, bei den Leitzinsen, gemessen an der Federal Fund Rate, dagegen ungewöhnlich wenig getan. Wie unser „Chart of the Week“ zeigt, gibt es beim Leitzins nun ziemlich viel Spielraum nach oben. Wir gehen davon aus, dass der Abstand bald dahinschmelzen dürfte. Sowohl die Sitzung des Federal Open Market Committee (FOMC) nächste Woche als auch die im Juli dürften Erhöhungen der Leitzinsen um 50 Basispunkte bringen. Auch das Schrumpfen der Fed-Bilanz, Quantitative Tightening (QT) genannt, könnte beschleunigt werden. Weniger klar ist, wie es nach dem jährlichen Treffen der Zentralbanker aus aller Welt in Jackson Hole im August weiter geht.

Dies liegt daran, dass sich die höheren Renditen auf Staatsanleihen bereits jetzt auf zinssensitive Teile der Wirtschaft auswirken und Anleger begonnen haben, sich über die Auswirkungen auf das Wachstum Sorgen zu machen. So dürften etwa teurere Hypotheken die Bautätigkeit und die Wohnungsmärkte etwas abkühlen lassen. „Leider weiß niemand genau, wie schnell und wie stark sich diese Auswirkungen auf die Realwirtschaft zeigen werden. Ein bisschen Trial-and-Error wäre also nicht allzu überraschend“, argumentiert Christian Scherrmann, US-Ökonom bei der DWS. „Aber angesichts der anhaltend hohen Inflation muss die Fed handeln und ihre Bereitschaft zu weiteren Schritten durchaus auch ostentativ zur Schau stellen. Selbst wenn Probleme mit der Finanzstabilität auftauchen sollten, wäre die Antwort der Fed zunächst wahrscheinlich eher ein Aussetzen des QT als eine Pause bei Zinserhöhungen.“

Vor diesem Hintergrund rechnen wir ab September mit Zinsschritten in Höhe von 25 Basispunkten je FOMC-Sitzung, bis möglicherweise auf ein Niveau von 3,25 bis 3,50 Prozent bis Mai 2023. Bald danach könnte die Leitzinsen aber schon wieder gesenkt werden, da wir weiterhin ein erhöhtes Rezessionsrisiko von etwa 40 Prozent in der zweiten Hälfte des Jahres 2023 sehen. Natürlich enthalten die verbleibenden 60 Prozent eine Vielzahl möglicher Szenarien, einschließlich Wachstum, Inflation und Zinsen, die länger höher bleiben. Leider sind weder Geldpolitik noch Prognosen so einfach, wie sie im Nachhinein mitunter aussehen.

Grafik: Die 2-Jahres-Renditen auf U.S.-Staatsanleihen sind den Leitzinsen zuletzt ungewöhnlich drastisch davongelaufen

[1] Graham, B. (1973, rev. ed. 2003) The Intelligent Investor, Harper Business Essentials S. 50. Graham ergänzt: “Im Vergleich dazu lag der durchschnittliche jährliche Anstieg für den gesamten Zeitraum von 1915 bis 1970 bei etwa 2 1/2%.”