Versucht man sich derzeit einen Reim auf die Märkte zu machen und zu überlegen, wo sie in zwölf Monaten stehen könnten, sieht man sich mit einigen Gegensätzen konfrontiert:

1. Die Aktienfonds haben zwar rekordhohe Liquidität aufgebaut, doch ziehen die Endkunden ihre Gelder bisher nur langsam aus den Fonds ab.

2. Die Stimmung unter den Fondsmanagern ist so schlecht wie lange nicht mehr, obwohl viele Anlageklassen bereits im Rekordausmaß korrigiert haben. Allein Aktien, Anleihen und Kryptos haben zusammen seit Jahresanfang rund 30 Billionen Dollar an Wert verloren.

3. Die Quartalsergebnisse waren vor allem in Europa teils sehr robust und einzelne Gewinnprognosen für das Gesamtjahr wurden sogar angehoben. Gleichzeitig werden Indexziele für Aktien und Wachstumsprognosen heruntergenommen. In den USA wurde das BIP-Wachstum für 2022 allein seit Jahresanfang von 3,9 auf 2,7 Prozent runter revidiert (Eurozone von 4,2 auf 2,7 Prozent). Die gemeldeten Inflationsraten eilen weiter von Rekord zu Rekord, aber die Markterwartungen für das längerfristige Inflationsniveau sind leicht rückläufig. Von diesen Paradoxien abgesehen müssen sich Anleger wie immer bei einer 12-Monatsprognose auch fragen: Welche der jetzt marktdominierenden Themen werden dann noch relevant sein?

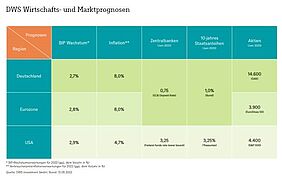

Diese Gemengelage spiegelt sich in den neuen 12-Monatsprognosen der DWS wider, wie sie auch der „Chart der Woche“ mit den wichtigsten Kennzahlen zeigt. DWS davon aus, dass die verschiedenen Hürden die Märkte noch eine Weile in Atem halten werden, die Volatilität somit hoch bleiben wird. Doch die DWS setzt darauf, dass in zwölf Monaten, wenn dann wiederum auf die darauffolgenden zwölf Monate geschaut wird, es bei einigen Themen weniger Unklarheit geben wird. Dann erwartet man für Aktien bis zu zweistelliges Renditepotenzial und eine Erholung der Unternehmens- und Schwellenländeranleihen. Voraussetzung dafür ist allerdings, dass sich die Rezessionsgefahr in den USA nicht materialisiert und auch ein möglicher Exportstopp russischer Energie Europas Konjunktur dieses Jahr nicht ins Wanken bringt. Chinas Umgang mit Covid, der Ukraine-Krieg und Lieferengpässe sollten bis dahin hoffentlich an Brisanz verloren haben. Die zweifellos und vorerst auf noch unabsehbare Zeit größte Belastung für die Märkte ist das Dilemma, in dem die Zentralbanken stecken: die Zinsen erhöhen zu müssen, wenn sich die Wolken am Konjunkturhimmel verdunkeln und die Märkte nervös werden. Der Fed-Put, also die extreme Marktunterstützung mittels lockerer Geldpolitik, kann in diesem Umfeld nicht gezogen werden. Man hofft, dass man ihn ohnehin nicht gebraucht hätte.

www.fixed-income.org

Grafik: © DWS