Für Hochzinsanleihen war 2024 bislang ein gutes Jahr. Ein wichtiger Grund dafür dürfte die relativ optimistische Einschätzung der Märkte sein, dass wir auf eine weiche Landung zusteuern. Auch das vergangene Jahr war positiv für die Anlageklasse, da sich die High-Yield-Märkte 2023 von der sehr gedrückten Stimmung und den sehr niedrigen Bewertungen des Jahres 2022 erholen konnten.

Die USA, Europa und Großbritannien haben den Zinssenkungszyklus eingeläutet und die Märkte sind zuversichtlich, dass die Zentralbanken den Hebel ausreichend schnell umgelegt haben, um eine Rezession abzuwenden.

Interessant ist, dass die Marktstimmung so positiv ist, obwohl die Wirtschaft in einigen Regionen schwächelt. Die europäische Wirtschaft zum Beispiel hängt durch, Deutschland befindet sich sogar in einer industriellen Rezession. In China hat sich die Regierung angesichts der anhaltenden Schwäche der Wirtschaft zuletzt gezwungen gesehen, aggressive Konjunkturmaßnahmen zu ergreifen.

Die Aufmerksamkeit der Anleger konzentriert sich sehr stark auf die Wirtschaftsdaten aus den USA. Die meisten scheinen überzeugt, dass die USA als Motor der Weltwirtschaft einen deutlichen weltweiten Wachstumsabschwung verhindern können werden.

Für mich ist Geduld das große Thema der nächsten Monate. Wir müssen die Konjunkturdaten und die sich darin niederschlagenden verzögerten Auswirkungen der Geldpolitik im Blick behalten. Wird es zur weichen Landung kommen oder nicht? Eine klare Überzeugung, ob es eher in die eine oder die andere Richtung gehen wird, habe ich noch nicht. Eine Rezession wäre jedoch ein Schock für das Marktvertrauen, da die Credit Spreads einen sehr optimistischen Ausblick eingepreist haben. Momentan passiert viel: Beginn eines Zinssenkungszyklus, Präsidentschaftswahlkampf in den USA, Anzeichen einer Abschwächung am US-Arbeitsmarkt und anhaltende geopolitische Risiken in Nahost und andernorts.

Beobachten und abwarten

Mit einer Rendite von 6,5 Prozent für die globale High-Yield-Benchmark bietet die Anlageklasse momentan eine im historischen Vergleich hohe Verzinsung. Das bedeutet, dass Anleger großzügige Zinskupons einstreichen können, während sie das Geschehen beobachten und abwarten.

Eines der technischen Risiken an den High-Yield-Märkten, das in diesem Jahr deutlich nachgelassen hat, ist die sogenannte Refinanzierungsmauer. Damit ist die große Anzahl von Unternehmen gemeint, die fällig werdende Anleihen zu höheren Zinssätzen refinanzieren müssen. Dass dies in den letzten Monaten ohne nennenswerte Marktverwerfungen vonstattengegangen ist, kann als sehr positives Signal für die Anlageklasse gewertet werden.

Unsere Global High Yield Strategie, die im August ihr fünfjähriges Bestehen feierte, verfolgt eine Anlagephilosophie, die auf drei Kernprinzipien gründet: aktiv, pragmatisch und risikobewusst. Aktiv steht für eine auf intensivem Research beruhende Kreditauswahl als wichtigem Treiber risikobereinigter Renditen. Pragmatisch bedeutet, dass unsere Positionierung unsere sich wandelnden Einschätzungen widerspiegeln muss – wir sind nicht inhärent aggressiv oder defensiv und setzen nicht grundsätzlich auf eine lange oder kurze Duration. Risikobewusst bedeutet, dass wir anstreben, das Kapital zu erhalten und idiosynkratische Verlustrisiken zu meiden.

Enge Spreads

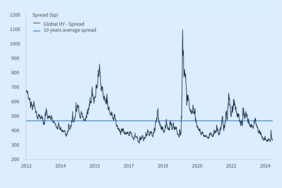

Mit Blick auf unsere Anlagephilosophie stellen wir fest, dass eine weiche Landung bereits vollständig in die Credit Spreads eingepreist ist: Diese hatten sich im vierten Quartal 2023 deutlich verengt und haben sich seitdem auch nicht wesentlich ausgeweitet. Wenn die Bewertungen ausgereizt und die Märkte zuversichtlich sind, halten wir es für sinnvoll, sehr genau über das zu erwartende Risiko-Rendite-Verhältnis nachzudenken und eine gewisse Vorsicht walten zu lassen.

Da viele Anleihen teuer erscheinen, besteht die Herausforderung darin, Ideen zu finden, die ein besseres Risiko-Rendite-Profil bieten als der Gesamtmarkt. Wir finden derartige Ideen immer und versuchen zugleich, teure Marktsegmente zu vermeiden. Außerdem halten wir es für sinnvoll, ausreichend liquide Mittel wie Geldmarktanlagen im Fonds zu haben, um von einer potenziell erhöhten Marktvolatilität profitieren zu können.

Momentan haben wir eine geringere Allokation in zyklischen Anleihen, zum Beispiel aus der Industrie oder dem zyklischen Konsumsektor. Stattdessen bevorzugen wir Basiskonsumgüter und Gesundheit. Zyklische Bereiche sind aktuell teuer, und zwar nochmal mehr, falls die Konjunkturdaten das Szenario einer weichen Landung in Frage stellen sollten.

Sorgfältige Kreditauswahl

Derzeit sehen wir mehr Chancen in Europa als in den USA, wo Kreditanlagen und andere Risikoanlagen teuer erscheinen. Auch wenn die europäische Wirtschaft nicht so robust wie die US-Wirtschaft ist, sehen wir in Europa mehr Chancen, überdurchschnittliche Renditen zu erzielen. Schwellenländeranleihen betrachten wir eher als taktisches Investment. Hier kaufen wir nur, wenn wir im Vergleich zu Anleihen aus Industrieländern gutes Wertpotenzial sehen.

Entscheidend ist, dass die Kreditanlagen für das Portfolio sorgfältig ausgewählt werden. Genau das tun wir als aktive Fondsmanager. Im historischen Vergleich sind die Renditen derzeit attraktiv. Ich bin davon überzeugt, dass man im High-Yield-Bereich nicht zu gierig sein muss. Man sollte stärker ins Risiko gehen, wenn das Umfeld dafür günstig ist. Wenn die Bewertungen weniger attraktiv sind, macht es dagegen Sinn, sich zurückzuhalten und abzuwarten.

www.fixed-income.org

Grafik: Globaler High-Yield-Markt: Die Spreads sind im historischen Vergleich weiterhin eng

Quelle: Source: Bloomberg, Global HY Index: ICE BoFA Global High Yield Constrained Index, 31.08.24