2022 war bisher ein brutales Jahr für Investoren in fast allen Segmenten der öffentlichen Kapitalmärkte, sei es bei Schuldtiteln, Aktien oder Real Estate Investment Trusts (REITs), mit Gesamtrenditen bis zum 30. September (US-Märkte) von ca. -15%, -24% bzw. -28%. Die anhaltend hohe Inflation, eine dramatische Wende in der Geldpolitik der Zentralbanken und die steigende Rezessionsgefahr sind größtenteils für die schwache Stimmung der Investoren und die enttäuschenden Renditen verantwortlich.

Immobilienverwalter im Privatmarkt scheinen jedoch über den Dingen zu stehen und dem aktuellen Gegenwind zu trotzen – sie haben bisher solide Renditen von 9-13% verzeichnet.2 Ein aufmerksamer Beobachter mag sich fragen, wie diese Renditeunterschiede zwischen öffentlichen (börsennotierten) und Immobilien im Privatmarkt möglich sind.

Nicht der Nummer-1-Grund: Gelistete Immobilien sind tendenziell hochwertiger

Eine mögliche Erklärung für die Diskrepanz zwischen den Renditen öffentlicher und privater Immobilien könnte ein unterschiedliches Exposure der betreffenden Objekte hinsichtlich geografischer Lage, Qualität oder Objektart sein. Es sind nur sehr wenige Daten über Immobilien im Privatmarkt öffentlich verfügbar. Deshalb lassen sich nur schwer Rückschlüsse auf die Qualitätsmerkmale privater Objekte ziehen. Wir wissen jedoch, dass börsennotierte REITs in der Regel hochwertige Immobilien in den großen Ballungszentren besitzen und stimmen einer kürzlich im Journal of Portfolio Management veröffentlichten Aussage zu, dass „REITs im Allgemeinen risikoarme Core-Immobilien-Anlagestrategien verfolgen, die sich auf hochwertige, stabilisierte Immobilien konzentrieren“.

Unsere Erfahrung an den Immobilienmärkten zeigt – die meisten Marktteilnehmer, ob öffentlich oder privat, würden zustimmen, dass börsennotierte REITs im Durchschnitt qualitativ hochwertigere Immobilien halten als ihre privaten Pendants. Angesichts ihrer transparenten und detaillierten Quartalsberichterstattung zeigt sich auch, dass börsennotierte REITs weiterhin starke operative Fundamentaldaten aufweisen. Laut Citi Research war das 2. Quartal 2022 das stärkste Quartal im Vergleich zu den Erwartungen seit 15 Jahren.

Nicht der Nummer-2-Grund: Exposure gegenüber verschiedenen Immobilienarten

Bei der Gewichtung der Immobilienarten gibt es einige erkennbare Unterschiede zwischen börsennotierten und Immobilien im Privatmarkt, wie in Abbildung 2 dargestellt. Private Core-Fonds sind zu fast 50% in Büro- und Einzelhandelsimmobilien investiert. Diese klassischen Core-Immobilientypen leiden unter dem langfristigen strukturellen Gegenwind, der mit neuen Arbeitsformen wie Telearbeit und der Zunahme von E-Commerce einhergeht. Im Gegensatz dazu bieten börsennotierte Immobilien spezialisierte Immobilientypen wie Fertighäuser, Selfstorage, Life-Science-Büros und Tech-Immobilien, die von starken, langfristigen Trends wie Demografie, Digitalisierung, bequemem Lebensstil und Nachhaltigkeit beeinflusst werden. Diese Unterschiede scheinen einmal mehr börsennotierte REITs zu begünstigen.

Nicht der Nummer-3-Grund: Die Bilanzen börsennotierter Immobilien sind stärker

Arbeiten börsennotierte REITs vielleicht mit höherem Leverage und riskanteren Bilanzen als Privatmarktverwalter, und ist das angesichts steigender Zinsen eine Erklärung für die große Diskrepanz in der Performance seit Jahresbeginn? Auch dieses Argument ist nicht stichhaltig. Börsennotierte US-REITs haben derzeit einen Leverage-Anteil von etwa 30% (Verhältnis von Schulden zu Gesamtvermögen), und nur etwa 17% dieser Schulden sind an variable Zinssätze gebunden.5 Im Gegensatz dazu können Immobilienverwalter im Privatmarkt einen Leverage-Anteil von bis zu 60-70% und einen Anteil von mehr als 50% an variabel verzinslichen Verbindlichkeiten haben.

Wenn wir also davon ausgehen, dass die Immobilienqualität und die Fundamentaldaten börsennotierter REITs mindestens gleichwertig mit denen von Immobilien im Privatmarkt sind, dass das Exposure börsennotierter REITs in verschiedenen Immobilienarten mindestens so günstig ist wie das privater Immobilien und dass die Bilanzen börsennotierter REITs weniger risikoreich sind als die privater Immobilien, wie können wir dann wiederum eine Differenz von über 30% bei den gemeldeten Renditen seit Jahresbeginn erklären?

Gleiche Objekte, unterschiedliche Preise

Wir glauben, dass wir es hier mit einem sehr extremen Echtzeit-Beispiel für eine Bewertungsverzögerung im Privatmarkt zu tun haben. Börsennotierte REITs werden täglich gehandelt und neigen daher dazu, neue Informationen wie höhere Zinssätze und Rezessionsrisiken innerhalb weniger Tage oder Wochen „einzupreisen“. Im Gegensatz dazu gibt es für Privatmarkt- Immobilienfonds keinen Drittmarkt, und die Verwalter dieser Fonds verlassen sich stattdessen auf Gutachten und Desktop-Analysen, um ihren Anlegern monatlich oder vierteljährlich eine Bewertung vorzulegen.

Hinsichtlich der Aktualität Immobilienbewertungen im Privatmarkt gibt es einige wichtige Nuancen zu beachten:

• Immobilienbewertungen im Privatmarkt beruhen hauptsächlich auf Schätzungen Dritter. Die Bewertungen stützen sich weitgehend auf vergleichbare Transaktionen, d. h. auf abgeschlossene Transaktionen mit ähnlichen oder gleichwertigen Gebäuden. Gewerbliche Immobilientransaktionen benötigen sechs Monate oder länger, um vermarktet, verhandelt, finanziert und abgeschlossen zu werden. Das bedeutet, dass die Preisangaben einer Transaktion, die heute abgeschlossen wird, immer etwa sechs Monate veraltet sind.

• Bei schnellen Veränderungen der Marktbedingungen, wie in diesem Jahr, klaffen die Preisvorstellungen von Käufern und Verkäufern oft weit auseinander. Dies führt häufig zu einem geringeren Transaktionsvolumen und weniger aktuellen Vergleichswerten.

• Private-Equity-Immobilienmanager bewerten jedes Gebäude in ihrem Portfolio in der Regel nur einmal pro Jahr. Diese seltene Bewertung führt zu einer weiteren Verzögerung bei der Erfassung von Änderungen des Immobilienwerts.

Wir sind der Meinung, dass die Bewertungsmethodik für Immobilien im Privatmarkt darauf ausgelegt ist, sich langsam zu bewegen und die ausgewiesenen Renditen zu glätten, anstatt die aktuellsten Werte „vor Ort“ auszudrücken. Es kann 18 Monate oder länger dauern, bis sich Änderungen der Marktbedingungen vollständig in den gemeldeten Bewertungen Immobilien im Privatmarkt niederschlagen, wie in der hypothetischen Abbildung (Abbildung 3) dargestellt.

Zur Einordnung der aktuellen Situation ist es unserer Meinung nach aufschlussreich, den Abschlag zum Nettoinventarwert (NAV) zu betrachten. Der NAV ist ein Indikator für den Immobilienwert auf dem privaten Markt, zu dem börsennotierte REITs derzeit gehandelt werden. Laut einer Analyse von Green Street Advisors wurden börsennotierte REITs auf lange Sicht entsprechend ihres Wertes auf dem privaten Markt gehandelt (historisch gesehen durchschnittlich 0,7% Abschlag). Am 30. September wurden börsennotierte REITs mit einem Abschlag von 28% zum NAV gehandelt. Dies ist selten und Abschläge in dieser Höhe oder darüber werden statistisch gesehen in weniger als 1% der Fälle erwartet (siehe Abbildung 4).

Die Wahrheit wird ans Licht kommen

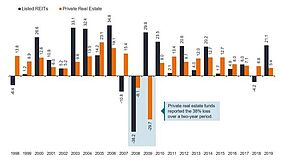

Abschließend möchten wir darauf hinweisen, dass wir diese Situation schon einmal erlebt haben. Abbildung 5 zeigt die Wertentwicklung von öffentlichen und privaten Immobilienbeständen, wie sie von mehr als 200 öffentlichen US-Fonds gemeldet wurden. 2008 war, wie sich viele erinnern werden, ein weiteres sehr schwieriges Jahr für die Finanzmärkte. In jenem Jahr verzeichneten börsennotierte REITs einen Rückgang von 38%, während der gemeldete Rückgang bei Immobilien im Privatmarkt nur 8% betrug. Die Bewertungsverzögerung holte die Private-Equity-Immobilienfonds 2009 ein: Diese Fonds waren noch dabei, die Bewertungsänderungen des Vorjahres zu verarbeiten, und verzeichneten eine Rendite von fast -30%. Im Gegensatz dazu verzeichneten börsennotierte REITs, die bereits im Vorjahr vom Aktienmarkt neu bewertet worden waren, 2009 eine Rendite von rund +30%, da der börsennotierte Markt auf einen Aufschwung hoffte. Die Geschichte wiederholt sich zwar nicht, gleicht sich aber oft. Börsennotierte REITs sind heute keineswegs „defekt“, und Immobilien im Privatmarkt existieren nicht in einer separaten Welt. Wir sind sicher, dass die gleichen Objekte nicht dauerhaft so unterschiedliche Preise haben können.

www.fixed-income.org

Abbildung: Vorausschauende börsennotierte REITs fallen und erholen sich zuerst, Quelle: Janus Henderson Investors

Preisunterschiede zwischen privaten und börsennotierten Immobilienanlagen eröffnen Chancen

fixed-income.org

- BOND MAGAZINE

- Who is Who

- Anleihen-Check

- Investment

- Neuemissionen

- Unternehmens-News

- Restrukturierung

- Schuldscheindarlehen

- Emission von Anleihen

- Handelbarkeit

- Schuldverschreibungsgesetz (SchVG)

- Anleihehandel QUOTRIX Wochenrückblick

- Zinsen, Renditen, Geldmarktsätze

- Ratingdefinition

- Events

- Links

- Über uns

- Impressum

- Datenschutzerklärung