Auch wenn weitere Verwerfungen ausgehend von Staatsanleihen aus Industrieländern weiterhin taktische Währungs- und Zinsdurationsabsicherungen in unseren Schwellenländeranleiheportfolios erforderlich machen könnten, gehen wir davon aus, dass die jüngste positive Wertentwicklung von Schwellenländeranleihen weiterhin von der folgenden Dynamik unterstützt wird:

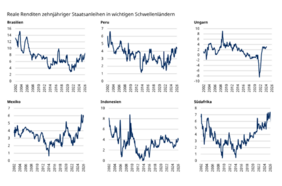

(I) Globale Wachstumserwartungen erholen sich nach dem Einbruch in der ersten Hälfte dieses Jahres. Diese globale Wachstumsresilienz setzt sich fort, und zwar trotz der extremen Unsicherheiten aufgrund der US-Handelssanktionen, der anhaltenden Sorgen über den langfristigen Wachstumskurs Chinas und der historisch hohen (inflationsbereinigten) Realzinsen in anderen Schwellenländern. Angesichts der starken Zahlungsbilanz, des sehr überschaubaren Außenfinanzierungsbedarfs und der nach wie vor recht stabilen und berechenbaren politischen Rahmenbedingungen in den wichtigsten Schwellenländern gehen wir davon aus, dass die Anlageklasse ihre Wachstumsresilienz aufrechterhalten wird.

(II) Der Inflationszyklus in den Schwellenländern hält unvermindert an, wobei die jüngste Abwertung des US-Dollars die disinflationären Kräfte in den Schwellenländern noch verstärkt. Chinas industrielle Überkapazitäten und die schwache Binnennachfrage treiben die Erzeugerpreisindizes weiter in die Deflation und stärken Chinas Fähigkeit, weltweit Billiggüter zu exportieren. Angesichts der anhaltenden Immobilienkrise in China ist davon auszugehen, dass der Deflationsdruck anhalten wird. Unser Economics Team weist jedoch darauf hin, dass diese Effekte global nicht gleichmäßig verteilt sein werden. Länder mit hohen Exportüberschneidungen mit China könnten Industrien durch Zölle schützen. Umgekehrt dürften rohstoffexportierende Schwellenländer in Lateinamerika, Afrika und dem Nahen Osten, wo die Exportüberschneidungen mit China gering sind, von günstigeren Importen, höheren Realeinkommen und stabilen Handelsbilanzen profitieren. Diese Trends dürften Hochzinsanleihen in diesen Märkten weiterhin in hohem Maße zugutekommen, insbesondere angesichts ihrer nach wie vor niedrigen Bewertungen.

(III) Globale Finanzliquidität bleibt ausreichend vorhanden, und zwar trotz des hohen Realzinsniveaus und des anhaltenden Abzugs der offiziellen US-Dollar-Liquidität, der durch den raschen Wiederaufbau des US Treasury General Account bei der US-Notenbank Fed (dies ist das wichtigste „Girokonto“ der Regierung bei der Fed, das Steuereinnahmen und Erlöse aus Schuldtitelverkäufen erhält) erzeugt wurde. Diese reichlich vorhandene Liquidität zeigt sich nach wie vor am starken Wachstum der globalen realen Geldmengenaggregate (die den Geldumlauf in den Volkswirtschaften messen), an der Erholung der Devisenreserven der Schwellenländer (Abbildung 1) und an den sich offensichtlich erholenden Portfoliozuflüssen in die Schwellenländer.

(IV) Die Bewertungen von Schwellenländeranleihen bleiben attraktiv, selbst nach den starken Renditen der letzten drei Jahre. Während auf US-Dollar lautende Schwellenländeranleihen mit Investment-Grade-Rating inzwischen historisch enge Spreads erreicht haben, bieten sich bei auf US-Dollar lautenden Hochzinsanleihen und vor allem bei Schwellenländeranleihen in Lokalwährung nach wie vor attraktive Chancen (Abbildung 2)

(V) Die technischen Bedingungen in den Schwellenländern bleiben günstig und das trotz einiger Anzeichen für eine übermäßige kurzfristige Positionierung in Schwellenländerwährungen. Angesichts der zunehmenden Anzeichen dafür, dass die Marktteilnehmer dem US-Dollar überwiegend negativ gegenüberstehen, waren wir in letzter Zeit besorgt über eine kurzfristige Korrektur in den Schwellenländern. Wir sind nun beruhigt, da sich die Zuflüsse in diese Anlageklasse von einem extrem niedrigen Niveau erholen, was das Risiko einer solchen kurzfristigen Korrektur gemindert hat.

(VI) Mehrere Volkswirtschaften in den Frontier Markets, die zuvor von einer Krise bedroht waren, haben nun ebenfalls Fortschritte gemacht: Sie haben die Tragfähigkeit ihrer Schulden sowie ihrer Zahlungsbilanz durch Umschuldungen (z. B. Sri Lanka), IWF-Programme (z. B. Ägypten) oder wirtschaftliche Schocktherapie (z. B. Argentinien) wiederhergestellt. In jedem Fall haben die Märkte positiv reagiert und diese Bemühungen in den letzten zwei Jahren mit starken Anleihenrallyes belohnt. Senegal ist das jüngste Beispiel für ein Land, das sich auf eine Vereinbarung mit dem IWF zubewegt, um seine nach wie vor schwierige Schuldenlast und die anhaltenden Zwillingsdefizite anzugehen.

www.fixed-income.org