Wann immer Autofahrer in diesen Tagen tanken, werden sie schmerzlich an die Rolle Russlands auf den globalen Ölmärkten erinnert. Weniger bekannt ist die Bandbreite der Rohprodukte und Halbfabrikate, die Russland und die Ukraine exportieren. Von Palladium bis hin zu Weizen üben die Engpässe bereits Druck auf die Preise einer Reihe von Alltagsprodukten aus und erhöhen die makroökonomischen Risiken für kommende Quartale.

Auf den ersten Blick dürften Russland und die Ukraine für die globale Wirtschaftstätigkeit keine große Rolle spielen. Der Anteil der Ukraine an den weltweiten Exporten beträgt nur 0,3 Prozent, während der Anteil Russlands bei 1,9 Prozent liegt. Zum Vergleich: China und die USA machen jeweils etwa zehn Prozent des Welthandels aus.

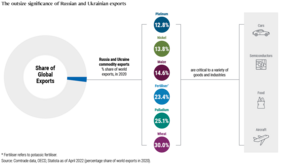

Ganz anders stellt sich die Situation dar, wenn es um wichtige industrielle Inputs geht. Wie die Grafik zeigt, sind die Ukraine und Russland wichtige Exporteure von Palladium, Nickel, Getreide und anderen Rohstoffen, die für eine Vielzahl von Waren und Industrien wichtig sind - von Autos über Halbleiter bis hin zu Lebensmitteln.

Palladium

Palladium ist ein chemisches Element und ein seltenes Edelmetall mit silberweißem Aussehen. Russland produziert mehr als ein Drittel des weltweiten Palladiums – ein Großteil davon für den Export. Palladium wird nicht nur in der Schmuck- und Zahnmedizin verwendet, sondern auch für die Herstellung von Katalysatoren, die die Schadstoffbelastung der Abgase von Verbrennungsmotoren verringern. Sie sind in vielen Ländern verpflichtend. Die Automobilproduktion, die bereits durch pandemie- und lieferkettenbedingte Engpässe bei Halbleitern beeinträchtigt wurde, steht somit vor weiteren Störungen.

Palladium ist nur ein Beispiel für dieses Phänomen. Andere wichtige Produktionsfaktoren sind beispielsweise Düngemittel für die Landwirtschaft, Neongas für Halbleiter, Nickel für Stahl und Ammoniak für Kunststoffe.

Auswirkungen auf die Märkte

Die Rohstoffmärkte haben die Ungleichgewichte zwischen Angebot und Nachfrage schnell eingepreist, aber wir sind der Meinung, dass Ökonomen und Aktienanleger die Auswirkungen auf das Wachstum und die Unternehmensgewinne noch nicht richtig einschätzen können.

Die Verknappung von Primärrohstoffen wird sich sowohl auf der Nachfrage- als auch auf der Angebotsseite bemerkbar machen. Dies birgt die Gefahr, dass sich die negativen Auswirkungen auf das Wirtschaftswachstum im Allgemeinen verstärken und die Inflation in die Höhe treiben.

Zweitrundeneffekte zeichnen sich bereits ab, da höhere Inputkosten die Preise in die Höhe treiben und in einigen Fällen zu einem Einbruch der Nachfrage führen. In den letzten Wochen war Europa von Produktionseinschränkungen und -ausfällen in verschiedenen Stahl-, Düngemittel- und Papierfabriken betroffen.

Der Automobilsektor, der bereits unter den Halbleiterknappheit der letzten 18 Monate leidet, musste seine Produktion drosseln, so dass Branchenexperten für die kommenden Monate weitere Verzögerungen und Unterbrechungen vorhersagen.

Die Verflechtungen und Durchschlagseffekte sind komplex und schwer zu quantifizieren. Doch es erscheint wahrscheinlich, dass die Preisanstiege und der Nachfrageeinbruch das Wachstum verlangsamen und gleichzeitig weitere Zweitrundeneffekte nach sich ziehen werden. Dies könnte Zentralbanken dazu veranlassen, die Geldpolitik schneller zu straffen, als es sonst der Fall gewesen wäre.

Natürlich wird Europa aufgrund seiner Nähe und wirtschaftlichen Verflechtung mit den Kriegsparteien wahrscheinlich am stärksten betroffen sein. Dennoch bedeutet die Vernetzung der Weltwirtschaft, dass sich die Auswirkungen ausweiten werden - von den Lebensmittelpreisen in Ägypten bis hin zu den Preisen für Kinderspielzeug in den USA.

Wie in unserem Cyclical Outlook "Anti-Goldilocks" dargelegt, gehen die Störungen in einer Zeit erhöhter wirtschaftlicher Unsicherheit mit hoher Inflation, verlangsamtem Wachstum und verschärften finanziellen Bedingungen einher, was in den kommenden Quartalen zu einem fragilen und prekären Marktumfeld führen wird.

Auswirkungen auf Investitionen

Für Multi-Asset-Portfolios erfordert diese Marktphase unserer Meinung nach eine defensivere Grundhaltung und einen Fokus auf Qualität und Liquidität, da das Risiko einer Rezession über den Konjunkturhorizont hinweg steigt. Anleger sollten zyklischere Aktiensektoren meiden, insbesondere in Europa, wo der Konjunkturzyklus unseres Erachtens in nächster Zeit am anfälligsten ist.

Stattdessen bevorzugen wir qualitativ hochwertige Unternehmen mit Preissetzungsmacht und dauerhaftem Ertragswachstum. Solche Titel finden sich beispielsweise im Bereich der Halbleiterherstellung und dem Gesundheitswesen. Wir bevorzugen auch Unternehmen, die in einer Welt mit geringerem Wachstum ein nachhaltiges Aufwärtspotenzial bieten, wie z. B. in den Bereichen erneuerbare Energien und Automatisierung.

In Bezug auf die Asset-Allocation besteht unsere Strategie darin, potenzielle Renditetreiber dort auf die Zins- und Währungsmärkte auszuweiten, wo sich günstige Bewertungen finden lassen – beispielsweise auf den Devisenmärkten der Schwellenländer. Unser Ziel ist es, eine weitgehend neutrale Marktpositionierung einzunehmen und gleichzeitig ein dynamisches Risikomanagement zu betreiben. Wie immer stellt die Volatilität sowohl ein Risiko als auch eine Chance dar.

www.fixed-income.org

Grafik: © PIMCO