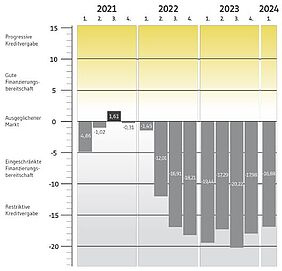

Der leichte Aufwärtstrend des BF.Quartalsbarometers hält im ersten Quartal 2024 an. Der Sentiment-Index der Immobilienfinanzierer steigt von -17,98 im Vorquartal auf nun -16,88 Zähler. Es ist der zweite leichte Anstieg in Folge nach dem Allzeittief von -20,22 Punkten im dritten Quartal 2023.

Positiv wirkt sich auf den Barometerwert aus, dass ein zunehmender Anteil der Panelteilnehmer von unverändert oder neuerdings ansteigendem Neugeschäft berichtet (insgesamt 17,4 Prozent der Befragten, +8,8 Prozentpunkte). Darüber hinaus werden die Finanzierungsbedingungen häufiger als zumindest stagnierend (21,7 Prozent, +10,3 pp) und nicht noch restriktiver (76,1 Prozent, -12,5 pp) beschrieben. Allerdings bremsen die weiterhin angespannte weltwirtschaftliche Lage sowie neuerliche Insolvenzfälle in der Immobilienbranche den Optimismus der Experten.

„Auch wir beobachten in unserer täglichen Arbeit, dass das Neugeschäft etwas anzieht, vor allem bei Bestandsfinanzierungen, im Bereich zwischen zehn und 50 Millionen Euro und – auf die Nutzungsart bezogen – im Wohnsektor“, kommentiert Fabio Carrozza, Geschäftsführer der BF.real estate finance GmbH, einer Tochtergesellschaft der BF.direkt AG. „Insgesamt spüren wir eine leichte Verbesserung der Stimmung am Immobilienfinanzierungsmarkt, allerdings von einem schlechten Niveau ausgehend. Zwar ist die Krise noch längst nicht vorbei, aber die Finanzierer und auch die Kreditnehmer passen sich den weiterhin schwierigen Marktbedingungen an und kommen damit nun besser zurecht.“

„Bemerkenswert ist, dass sich die Stimmung der Immobilienfinanzierer verbessert, obwohl das Zinsumfeld noch keinen Anlass dazu gibt. Die Europäische Zentralbank hat den Leitzins noch nicht gesenkt, und der Zehn-Jahres-Zinsswap, der ein guter Indikator für die Entwicklung zehnjähriger Immobilienfinanzierungen ist, stieg sogar seit Jahresbeginn. Doch es besteht Hoffnung, dass sich die Inflation weiter abschwächt und die EZB im Laufe des Jahres die Zinsen senkt, was der Immobilienbranche frische Impulse verleihen könnte“, ergänzt Professor Dr. Steffen Sebastian, Inhaber des Lehrstuhls für Immobilienfinanzierung an der IREBS und wissenschaftlicher Berater des BF.Quartalsbarometers.

Negativ beeinflussen den Barometerwert unter anderem die zusätzlichen Liquiditätskosten. 55,0 Prozent der Befragten berichten von unverändert oder neuerdings ansteigenden Kosten, 6,6 pp mehr als im Vorquartal. „Hier spiegelt sich wahrscheinlich das gestiegene Marktrisiko, mit dem die Banken aktuell behaftet sind“, erklärt Carrozza.

Auch wenn die langjährige Entwicklung der Margen nach oben weist, hat sie im letzten Quartal einen leichten Dämpfer erfahren. In der Bestandsfinanzierung beträgt die Durchschnittsmarge über alle Nutzungsarten hinweg aktuell 247 Basispunkte (Q4/2023: 262 bp), in der Projektentwicklungsfinanzierung 338 bp (Q4/2023: 360 bp). Die Beleihungsausläufe von Beständen und Projektentwicklungen setzen ihre langjährige Abwärtstendenz fort. Die Loan-to-Values der Bestandsfinanzierungen sind leicht um 1,6 pp auf 61,0 Prozent gefallen, die Loan-to-Costs der Entwicklungsfinanzierungen um 2,2 pp auf 67,6 Prozent.

Bei der aktuellen Erhebung zum Quartalsbarometer wurden die Kreditgeber nach ihrer Einschätzung zu Whole-Loan- und Mezzanine-Anbietern befragt, die hohe Finanzierungsrisiken bis etwa Mitte 2022 übernommen haben. Die Antworten der Experten deuten mehrheitlich darauf hin, dass die alternativen Finanzierer mit Wertabschlägen zu rechnen haben. Dies liegt insbesondere an den sich verschlechternden Marktbedingungen, zu optimistischen LTVs in der Vergangenheit und der Notwendigkeit, Beleihungswerte an die aktuelle Marktlage anzupassen.

Zur Methodik

Das BF.Quartalsbarometer wird im Auftrag der BF.direkt AG, Spezialist für die Finanzierung von Immobilienprojekten, durch das Analyseunternehmen bulwiengesa AG erarbeitet. Der Index gibt die Stimmung und das Geschäftsklima der Immobilienfinanzierer in Deutschland umfassend wieder.

Zur Ermittlung des BF.Quartalsbarometers werden vierteljährlich ca. 110 Experten befragt, die alle direkt mit der Vergabe von Krediten an Immobilienunternehmen betraut sind. Das Panel besteht aus Vertretern unterschiedlicher Banken und anderen Finanzierern. Der Wert des BF.Quartalsbarometers setzt sich aus verschiedenen Bestandteilen des Fragebogens zusammen: aus der Einschätzung zur Veränderung der Finanzierungsbedingungen, der Entwicklung des Neugeschäfts, der Höhe der gewährten Kredittranchen, der Risikobereitschaft der Finanzierer nach Assetklassen, der Höhe der LTV-/LTC-Werte, der Entwicklung der Margen, der Bedeutung alternativer Finanzierungsmöglichkeiten und der Entwicklung der Liquiditätskosten.

www.fixed-income.org

Grafik: © BF.direkt