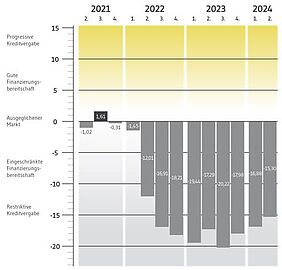

Der leichte Aufwärtstrend des BF.Quartalsbarometers setzt sich auch im zweiten Quartal 2024 fort. Der Sentiment-Index der Immobilienfinanzierer steigt von -16,88 im Vorquartal auf nun -15,30 Zähler. Es ist der dritte leichte Anstieg in Folge nach dem Allzeittief von -20,22 Punkten im dritten Quartal 2023. Die Befragung für das aktuelle Quartalsbarometer fand zwischen 14. und 31. Mai 2024 statt.

„Zwar ist der Barometerwert noch immer deutlich im Minus, aber es handelt sich immerhin um den höchsten Indexwert seit zwei Jahren. Wir haben Grund zur Hoffnung, dass sich der leichte Aufwärtstrend verstetigt“, kommentiert Fabio Carrozza, Geschäftsführer der BF.real estate finance GmbH, einer Tochtergesellschaft der BF.direkt AG.

Positiv auf den Barometerwert wirkt sich aus, dass 12,8 Prozent der Panelteilnehmer von abnehmenden Refinanzierungsaufschlägen berichten. Im Vorquartal meldete keiner der Experten abnehmende Liquiditätskosten. Die Finanzierungsbedingungen werden häufiger als zumindest stagnierend und nicht als noch restriktiver beschrieben. Allerdings dämpfen das weiterhin schwierige Transaktionsumfeld sowie Insolvenzfälle in der Immobilienbranche den Optimismus der Experten.

Das Neugeschäft bleibt laut den Befragten stabil. Doch mittlerweile gibt fast die Hälfte (48,9 Prozent) der Experten an, dass ihr durchschnittliches Einzelgeschäft ein Volumen von weniger als zehn Mio. Euro erreicht. In den Jahren 2019 bis 2022 lag der Anteil der Finanzierer, die im Durchschnitt Kredite von bis zu zehn Mio. Euro ausreichten, bei einem Drittel bis einem Viertel. Einzelgeschäfte von im Schnitt 50 bis 100 Mio. Euro melden in Q2 2024 nur noch 11,1 Prozent der Finanzierer (Q1 2024: 20,5 Prozent). Ein durchschnittliches Kreditvolumen von über 100 Mio. Euro nannte keiner der Befragten.

Auch im Q2 2024 bleiben Risikominimierung (28,8 Prozent, +0,7 Prozentpunkte), Pflege der bestehenden Kundenbeziehungen (24,6 Prozent, -1,9 pp) und Renditemaximierung (18,6 Prozent, -0,4 pp) die dominierenden Schwerpunkte im Neugeschäft. Keiner der Befragten gab mehr an, dass es zentral sei, ein möglichst großes Neugeschäftsvolumen zu generieren.

Die Beleihungsausläufe weisen zwar im mehrjährigen Vergleich nach unten, haben sich aber gemessen am ersten Quartal 2024 nicht bzw. kaum verändert. Die Loan-to-Values der Bestandsfinanzierungen sind bei 61,0 Prozent konstant geblieben, die Loan-to-Costs der Entwicklungsfinanzierungen leicht um 1,4 pp auf 66,2 Prozent gefallen.

Auch bei den Margen gab es im Vergleich zum Vorquartal wenig Veränderung. In der Bestandsfinanzierung beträgt die Durchschnittsmarge über alle Nutzungsarten hinweg aktuell 246 Basispunkte (Q1/2024: 247 bp), in der Projektentwicklungsfinanzierung 336 bp (Q1/2024: 338 bp). Vor fünf Jahren jedoch betrugen die Margen im Bestand 122 bp und 200 bp bei Projektentwicklungen.

Im aktuellen Quartal wurden die Panelteilnehmer um ihre Einschätzung zur Rolle der Digitalisierung in der Kreditvergabepraxis für gewerbliche Immobilienfinanzierungen gebeten. Bei der Abfrage des Ist-Zustands zeigte sich ein gemischtes Bild. Für die Zukunft zeichnet sich ab, dass der Digitalisierungsgrad in der gewerblichen Immobilienfinanzierung deutlich zunehmen und zu einer stärkeren Automatisierung der Prozesse führen wird, insbesondere im weniger komplexen Standardgeschäft.

Professor Dr. Steffen Sebastian, Inhaber des Lehrstuhls für Immobilienfinanzierung an der IREBS und wissenschaftlicher Berater des BF.Quartalsbarometers, kommentiert: „Das Kreditvergabegeschäft bei gewerblichen Immobilienfinanzierungen ist aus meiner Sicht zu individuell, um mit Digitalisierung die Effizienz signifikant steigern zu können. Mehr Potential bietet die Digitalisierung in stärker standardisierten Prozessen wie ESG-Reportings.“

Zur Methodik

Das BF.Quartalsbarometer wird im Auftrag der BF.direkt AG, Spezialist für die Finanzierung von Immobilienprojekten, durch das Analyseunternehmen bulwiengesa AG erarbeitet. Der Index gibt die Stimmung und das Geschäftsklima der Immobilienfinanzierer in Deutschland umfassend wieder.

Zur Ermittlung des BF.Quartalsbarometers werden vierteljährlich ca. 110 Experten befragt, die alle direkt mit der Vergabe von Krediten an Immobilienunternehmen betraut sind. Das Panel besteht aus Vertretern unterschiedlicher Banken und anderen Finanzierern. Der Wert des BF.Quartalsbarometers setzt sich aus verschiedenen Bestandteilen des Fragebogens zusammen: aus der Einschätzung zur Veränderung der Finanzierungsbedingungen, der Entwicklung des Neugeschäfts, der Höhe der gewährten Kredittranchen, der Risikobereitschaft der Finanzierer nach Assetklassen, der Höhe der LTV-/LTC-Werte, der Entwicklung der Margen, der Bedeutung alternativer Finanzierungsmöglichkeiten und der Entwicklung der Liquiditätskosten.

www.fixed-income.org

Foto: © BF.direkt AG