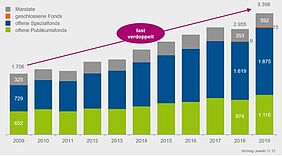

„Die gute Stimmung an den Finanzmärkten hat sich im vergangenen Jahr positiv auf die Fondsbranche ausgewirkt. Angesichts steigender Aktienkurse und Zuflüsse ist das von den Fondsgesellschaften verwaltete Vermögen auf die neue Rekordmarke von 3.398 Milliarden Euro gestiegen. Das sind 15 Prozent mehr als im Vorjahr“, sagt Tobias C. Pross, Präsident des deutschen Fondsverbands BVI, auf der Jahrespressekonferenz. Der Großteil des Vermögens entfällt auf offene Spezialfonds mit 1.875 Milliarden Euro und auf offene Publikumsfonds mit 1.116 Milliarden Euro. In den letzten zehn Jahren hat sich das Gesamtvermögen der Branche fast verdoppelt (Ende 2009: 1.706 Milliarden Euro).

Spezialfonds mit zweitbestem Absatzjahr

In offene Investmentfonds investierten Anleger 2019 netto 120,2 Milliarden Euro neue Gelder. Hierbei sind offene Spezialfonds mit 102,7 Milliarden Euro der Treiber. Das ist ihr bestes Absatzjahr nach 2015, als ihnen 121 Milliarden Euro zuflossen. Offene Publikumsfonds erzielten 17,5 Milliarden Euro.

Geschlossene Fonds verbuchten Zuflüsse von 4,3 Milliarden Euro. Aus Mandaten zogen Anleger netto 5,5 Milliarden Euro ab. Mit insgesamt 119 Milliarden Euro erzielte die Branche mehr Zuflüsse als im Vorjahr, als sie 91 Milliarden Euro neue Gelder verzeichnete.

Nachhaltige Publikumsfonds stark gefragt

Die Absatzliste der offenen Publikumsfonds führen Immobilienfonds mit 10,7 Milliarden Euro an. Im Vorjahr flossen ihnen 6,4 Milliarden Euro zu. An zweiter Stelle stehen Mischfonds mit Zuflüssen von 10,5 Milliarden Euro.

Aktienfonds verzeichneten 4,4 Milliarden Euro neue Gelder. Aus Rentenfonds flossen 3,7 Milliarden Euro ab. Ausschlaggebend hierfür waren Fonds mit kurzlaufenden Euro-Anleihen, die sich überwiegend an institutionelle Anleger richten. Aus ihnen flossen 13,9 Milliarden Euro ab. Im Neugeschäft der offenen Publikumsfonds entfallen 7 Milliarden Euro auf nachhaltige Fonds. Das sind 40 Prozent der Netto-Zuflüsse von Publikumsfonds insgesamt.

Aktienfonds verwalten Rekordvermögen

Das Neugeschäft der offenen Publikumsfonds entspricht rund einem Prozent des von ihnen verwalteten Vermögens. Die volumengrößte Gruppe mit der Rekordmarke von 423 Milliarden Euro sind unverändert Aktienfonds. Ihr Marktanteil ist in den letzten zehn Jahren aufgrund steigender Aktienkurse und Mittelzuflüsse von 30 (Ende 2009) auf 38 Prozent gestiegen. Mischfonds sind mit 311 Milliarden Euro (28 Prozent) die zweitgrößte Gruppe. Es folgen Rentenfonds mit 209 Milliarden Euro (19 Prozent) und Immobilienfonds mit 109 Milliarden Euro (10 Prozent).

Altersvorsorge ist wichtiger Treiber für Spezialfonds

Das verwaltete Vermögen offener Spezialfonds hat sich in den vergangenen zehn Jahren von 729 Milliarden Euro (Ende 2009) auf 1.875 Milliarden Euro mehr als verdoppelt. Dabei ist die Altersvorsorge ein wichtiger Treiber. Versicherer und Altersvorsorgeeinrichtungen hatten Ende 2019 insgesamt 1.159 Milliarden Euro in Spezialfonds angelegt. Das entspricht einem Anteil von 62 Prozent des Spezialfondsvermögens. Vor zehn Jahren lag ihr Anteil bei 54 Prozent. Insbesondere die Altersvorsorgeeinrichtungen wie Versorgungswerke und Pensionskassen haben an Bedeutung gewonnen. Ihr Anteil ist von 19 Prozent Ende 2009 auf 29 Prozent gestiegen. Versicherer sind noch immer die volumengrößte Anlegergruppe. Ihr Anteil hat sich leicht von 36 Prozent auf 33 Prozent reduziert.

https://www.fixed-income.org/

(Grafik: Vermögens in Mrd. Euro, Quelle: BVI)