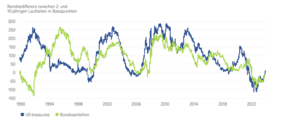

Die mit 793 Tagen historisch längste Inversion der US-Renditekurve liegt hinter uns. Der Spread zwischen zwei- und zehnjährigen US-Treasury-Renditen ist wieder positiv. Wir gehen davon aus, dass sich die Versteilerung der Kurve mit den weiter anstehenden Zinssenkungen durch die US-Notenbank Fed fortsetzen wird. Bei deutschen Bundesanleihen (Bunds) ist die Renditedifferenz zwischen diesen beiden Laufzeiten jüngst ebenfalls in den positiven Bereich zurückgekehrt – rund zwei Wochen später als bei US-Treasuries. Die zukünftige Entwicklung auf dieser Seite des Atlantiks dürfte mit der in den USA vergleichbar sein, auch wenn wir davon ausgehen, dass die Versteilerung der Kurve bei Bunds etwas moderater ausfallen dürfte als bei ihren US-Pendants.

Das Ende der Kurveninversion wurde von einem so genannten „bull steepening“ getrieben. Das bedeutet, dass zwar sowohl die zehn- als auch die zweijährigen Renditen seit ihrem Hoch im Mai dieses Jahres merklich gesunken sind, dies am kurzen Ende allerdings stärker vonstattenging. Dies ist häufig der Fall, wenn die Anleger einen bevorstehenden Zinssenkungszyklus erwarten und gleichzeitig keine längerfristig deflationäre Entwicklung prognostizieren. Mit anderen Worten, es könnte ein Zeichen dafür sein, dass die US-Wirtschaft auf eine weiche Landung zusteuert – das muss sich allerdings erst noch zeigen.

Nun stellt sich die Frage, welche jeweiligen Kurvensegmente wir favorisieren. In den USA, aber auch bei Bundesanleihen, ging mit fallenden Leitzinsen meist auch eine fortgesetzte Versteilerung der Kurve einher. Wir erwarten bis Ende Q3 2025 vier Senkungsschritte durch die Fed. Für die EZB prognostizieren wir für den gleichen Zeitraum ebenfalls vier Anpassungen nach unten.

Unserer Einschätzung nach ist allerdings auch wichtig zu beach-ten, dass die Inversion bzw. Dis-Inversion der Treasury-Renditekurve diesmal ihrer Funktion als Rezessionsbarometer wohl nicht gerecht wird. Zum Hintergrund: Allen sechs US-Rezessionen seit 1980 ging eine zumindest kurzzeitige Inversion der Renditekurve voraus. Auch hat die Geschichte gezeigt, dass die konjunkturellen Probleme erst beginnen, wenn längere Inversionsphasen enden: Die vier jüngsten Rezessionen setzten erst ein, nachdem die Kurve wieder positiv geworden war. Aktuell prognostizieren wir allerdings keine Rezession in den USA, die Wahrscheinlichkeit hierfür schätzen wir bei 38 Prozent.

„Längere Anleihen sehen wir daher mit Blick auf die kommenden zwölf Monate leicht höher rentieren“, erläutert George Catrambone, Head of Fixed Income Americas. „Wir prognostizieren die Rendite zwei- und zehnjähriger US-Treasuries bei 3,60 respektive 4,05 Prozent.“ Für Bunds lauten die entsprechenden Prognosen 2,0 bzw. 2,25 Prozent. Seit den 1990er Jahren betrug die durch-schnittliche Kurvensteilheit in den USA rund 100 und bei Bunds rund 85 Basispunkte. Mit den von uns erwarteten 45 und 25 Basispunkten bleiben wir somit deutlich unter dem langfristigen Durchschnitt zurück.

„Um von der erwarteten Kurvenverschiebung zu profitieren, erscheinen uns Engagements in kürzeren bis mittleren Laufzeiten am besten geeignet“, so Oliver Eichmann, Head of European Rates. Es bleibt eine gewisse Unsicherheit mit Blick auf die konjunkturelle Entwicklung insbesondere in den USA, wodurch auch die Prognose der Renditenentwicklung in den längeren Laufzeiten mit einem Risiko behaftet ist. In der Vergangenheit haben bei einer Kombination aus Normalisierung der Renditekurve und einer ersten Zinssenkung die Laufzeitenbereiche drei bis zehn Jahre auf Sicht von zwölf Monaten die beste Entwicklung gezeigt.

www.fixed-income.org

Grafik: Renditekurven bereits wieder im „normalen“ Bereich

Quellen: Bloomberg Finance L.P., DWS Investment GmbH; Stand:23.09.2024.