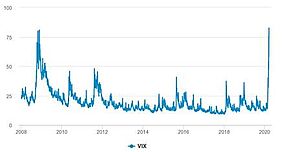

Um den Markt zu beruhigen, musste die US-Notenbank ihn zunächst aufschrecken: Die jüngsten Schritte zur Senkung der Zinssätze und zur Wiederaufnahme der QE-Programme waren notwendig, aber nicht ausreichend, um die Panik an den Kapitalmärkten einzudämmen. Nach Einschätzung von Peter Khan, Anleihe-Portfolio-Manager von Fidelity International, müssen die Fed und das US-Finanzministerium weiter gehen als je zuvor, um Vertrauen wiederherzustellen. Die sprunghaft angestiegenen Volatilitäten haben die Spreads in die Höhe getrieben und zu einem beispiellosen Liquiditätsschock geführt. Selbst bei negativen Zinsen scheint nun zu gelten: „Cash is King.“ Mehr denn je ist jetzt eine breit geführt Debatte über Maßnahmen erforderlich, mit denen die Fed auf die Krise reagieren kann. Dazu werden auch Schritte zur Unterstützung besonders betroffener Sektoren zählen.

In den letzten beiden US-Rezessionen haben sich die Spreads in Richtung 1 000 Basispunkte ausgeweitet. Auch infolge der Corona-Pandemie sollten diese weiter steigen. Für Anleger mit einem mittelfristigen Zeithorizont sind Spreads auf diesem Niveau in der Regel ein guter Zeitpunkt, um ein Engagement aufzubauen. Die Märkte werden allerdings erst noch einige Zeit turbulent sein, bevor sich die Lage beruhigt. Während wir gewöhnlich sich ausweitende Spreads nutzen, um Risikopositionen aufzubauen, liegt der Fokus derzeit auf Liquidität und Stresstests, um sicherzustellen, dass wir in die Unternehmen investieren, die die Krise am wahrscheinlichsten überleben werden.

Schieferölproduzenten zählen zu den Verlierern

Der jüngste Ölpreisschock hat Gewinner und Verlierer hervorgebracht. Konkret sehen wir nicht nur die Zukunftsfähigkeit kleinerer Schieferölproduzenten bedroht, sondern auch die von Dienstleistern im Bereich Erdölförderung. In den US-HY-Indizes ist der Anteil des Energiesektors von mehr als 12 Prozent auf 9 Prozent gefallen. Dieser könnte allerdings wieder steigen, wenn die Bonität von Emittenten von Investment-Grade auf High-Yield herabgestuft wird. Wir erwarten, dass der Ölmarkt früher oder später wieder ins Gleichgewicht kommen wird und die Volatilitäten nachlassen. Bis dahin werden die Märkte Druck auf Regierungen und die Zentralbanken ausüben. Je früher und entschlossener die Maßnahmen erfolgen, desto schneller kann sich die Lage beruhigen.

https://www.fixed-income.org/

(Grafik: Steigende Spreads - Fokus auf Liquidität und Stresstests, Quelle: Refinitiv, 17. März 2020)