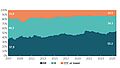

Die Finanzmärkte werden sich umorientieren müssen. Die Niedrigstinflation, an die Sie sich in den letzten Jahren gewöhnt haben, läuft aus. In den nächsten Monaten steigen die Inflationsraten in den meisten Ländern wieder. Erstmals seit 2014 sind viele Rohstoffpreise höher als sechs und zwölf Monate zuvor. Indirekt wird dies auch zu höheren Kerninflationsraten beitragen. Ungeachtet einer weiterhin nur moderaten Konjunktur- und Lohndynamik werden die Inflationsraten in den nächsten Monaten daher wieder normaler ausschauen.

In den vergangenen Jahren war es eine einfache Wette, zu prognostizieren, dass die Inflationsraten wieder mit niedrigen Werten enttäuschen würden. Dies wird sich ändern, da direkte und indirekte Effekte fallender Rohstoffpreise sich abschwächen, sogenannte Basiseffekte aus den Zwölf-Monats-Veränderungen herausfallen und inzwischen sogar leicht steigende Rohstoffpreise dazukommen. All dies ist leicht berechenbar und dürfte professionelle Investoren eigentlich nicht überraschen. Man sollte sich dennoch der psychologischen Effekte bewusst sein, wenn Inflationsraten wieder normaler ausschauen. So möchten wir an Mai 2015 erinnern, als ein ähnlich starker Inflationsanstieg in Euroland von durchschnittlich –0,3% ggü. dem Vorjahr im ersten Quartal auf +0,3% im Mai zu einem sehr starken Ausverkauf von deutschen Bundesanleihen geführt hatte. Diesen Freitag wird die Euroland-Inflationsrate nun von 0,2% auf voraussichtlich 0,4 % ansteigen, um von dort bis Dezember 2016 auf 0,8% und bis Februar 2017 auf 1,3% zu klettern. Auch die Kernrate dürfte in diesem Zeitraum von 0,8% auf 1,1% ggü. dem Vorjahr ansteigen. Nachlaufende Effekte des stärkeren Euro-Wechselkurses und die weiterhin bestehende Unterauslastung der Wirtschaft werden dann zu einer Seitwärtsbewegung der Inflationsraten für den Rest des Jahres beitragen.

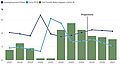

Die EZB muss auf den Inflationsanstieg nicht reagieren. Ihre Jahresprognosen von 0,2% für 2016 und 1,2% für 2017 sind kompatibel mit dem oben dargestellten Profil. Wir sehen daher auch wenig Potenzial für eine erneute Senkung der Inflationsprognosen, wenn die EZB sie im Dezember 2016 einer erneuten Prüfung unterzieht. Bei näher an 1% liegenden Inflationsraten wird es der EZB aber leichter fallen, zu argumentieren, dass ihre Geldpolitik wirkt. Ein wichtiges Signal für die zukünftige Geldpolitik wird von der erstmals im Dezember 2016 zur Veröffentlichung anstehenden Prognose für 2019 ausgehen. Wir erwarten, dass der aktuellen Prognose von 1,6% für 2018 ein Wert von 1,7% für 2019 folgen wird – ein Wert, der innerhalb des Bandes von 1,7% bis 1,9% liegen wird, das die EZB einst als kompatibel mit ihrer Definition von Preisstabilität bezeichnet hat. Dieser Wert wäre sowohl für Falken als auch Tauben im EZB-Rat bequem. Die einen könnten argumentieren, dass die Inflation bereits auf dem richtigen Weg zum Zielwert wäre, sodass keine weitere Hilfe durch die Notenbank notwendig sei. Die anderen könnten dem entgegnen, dass die unkonventionelle Geldpolitik hilft und die EZB-Prognosen auf Markterwartungen für Geldmarktsätze beruhten, die mit einem abrupten Ende des EZB-Kaufprogrammes nicht kompatibel sind. Für welche Geldpolitik sich die EZB an den kommenden Sitzungen entscheidet, ist daher noch recht offen. Klarer ist dagegen, dass sie mit Fragen rechnen muss, ob die jüngst von der japanischen Notenbank getroffenen Entscheidungen für sie in Betracht kommen. Also für eine gewisse Zeit Inflationsraten oberhalb des Zielwertes zuzulassen und bestimmte Werte für die Anleihen-Renditen anzustreben. Wir halten beides für unwahrscheinlich:

(1) Im Unterschied zur Bank of Japan hat die EZB ihre Inflationsnorm seit langem stabil und glaubwürdig etabliert. Eine Diskussion darüber wie sie agiert, wenn die Inflation bei über 2% läge, würde nur unnötige Zweifel an ihrer Glaubwürdigkeit sähen und erscheint derzeit unnötig, da diese Inflationsdynamik voraussichtlich noch sehr lange nicht zu erwarten sein wird. (2) Bestimmte Anleiherenditen innerhalb des Euroraums anzustreben ist auch nicht sinnvoll, da die Liquidität und das Ausfallrisiko der Anleihen bei allen 19 Mitgliedsländern im Euroraum unterschiedlich sind. Die wieder steigenden Inflationsraten werden aber auch so für genügend Diskussionsstoff sorgen.

www.fixed-income.org