Die Kreditmärkte profitierten im ersten Quartal von einer Verengung der Spreads und überwiegend positiven Gesamterträgen. Die Anleger konzentrierten sich auf die positiven Auswirkungen der guten Wachstums- und Beschäftigungsdaten auf die Kreditkennzahlen, auch wenn die hartnäckige US-Inflation zu einer Verschiebung der Zinserwartungen führten, heißt es in der jüngsten Analyse von Janus Henderson Investors.

Unternehmen haben bei Investoren eine hohe Aufgeschlossenheit gegenüber Neuemissionen festgestellt, da sie sich attraktive Renditen sichern wollen. Sowohl die Emissionen von Investment-Grade- als auch von High-Yield-Anleihen sind im Vergleich zum Vorjahreszeitraum deutlich gestiegen, da die Unternehmen versuchen, die günstigen Finanzierungsbedingungen zu nutzen.

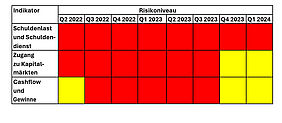

Es besteht das Potenzial für eine weitere Verengung der Spreads, aber die Zinsvolatilität stellt ein Risiko dar, wenn sich die angebotsorientierte Disinflation in eine nachfrageorientierte Inflation umwandelt. Bisher haben sich die Märkte auf die positive Wachstumsstory konzentriert, aber gute Wirtschaftsnachrichten könnten zu schlechten Nachrichten werden, sollten Inflationsbedenken die Zinssenkungen verzögern. Vor diesem gesamtwirtschaftlichen Hintergrund sind die Indikatoren im letzten Quartal unverändert geblieben, wobei „Cashflow/Earnings“ näher an den grünen Bereich herangerückt ist.

Der jüngste Credit Risk Monitor von Janus Henderson Investors verfolgt die fundamentalen und makroökonomischen Unternehmensindikatoren anhand eines Ampelsystems, um anzuzeigen, wo wir uns im Kreditvergabezyklus befinden und wie wir unsere Portfolios entsprechend positionieren können.

Jim Cielinski, Global Head of Fixed Income bei Janus Henderson Investors, sagt: „Die Kapitalmärkte waren 2024 bisher für qualitativ hochwertige Unternehmen zur Refinanzierung leicht zugänglich. Wir sehen dies als positives Zeichen dafür, dass die Nachfrage einem guten Angebot vorausgeht. Die Anleger wollen in Unternehmensanleihen investieren.

Eine der jüngsten Entwicklungen ist die unterschiedliche Geldpolitik in den verschiedenen Volkswirtschaften. Die Zentralbanken arbeiten nicht mehr so eng zusammen wie in der Vergangenheit. Wir glauben, dass diese Unterschiede fortbestehen werden und für die Kredit- und Zinsmärkte von Bedeutung sein werden.“

Schuldenlast und -dienst

Leichte Abschwächung der Kredit-Fundamentaldaten

Die meisten Unternehmen können ihre Schulden bedienen, einige jedoch offensichtlich nicht, weshalb die Zahl der Ausfälle steigt. Die Verschlechterung der Kreditkennzahlen ist jedoch gering, und die Ausfallquoten dürften ihren Höchststand auf relativ niedrigem Niveau erreichen. Dabei dürfte die Ausfallquote in den USA etwas höher sein, da der High-Yield-Markt dort eine geringere Qualität aufweist als in Europa.

Schieflagen konzentrieren sich auf die Sektoren Immobilien, Telekommunikation, Medien und Pharmazeutika. Veränderte Arbeitsgewohnheiten, Schuldenlasten und höhere Finanzierungskosten erklären die Probleme im Immobiliensektor. Der Mediensektor hat mit der schwachen Entwicklung bei den Kabelbetreibern und einer allgemeinen Zurückhaltung bei den Werbeausgaben zu kämpfen, auch wenn sich ein ereignisreiches Wahljahr 2024 als günstig für sie erweisen könnte. Die Ausfälle/ Schieflagen waren sehr unterschiedlich, aber ein zentrales Thema ist die hohe Verschuldung durch höhere Finanzierungskosten.

Zugang zu Kapitalmärkten

Die technischen Marktdaten bleiben günstig, aber die Volatilität der Zinssätze hat wieder zugenommen

Der Anlegerappetit auf Kredite war groß, sodass die Emissionen waren oft stark überzeichnet. Dies führte zu einer Verengung der Spreads im 1. Quartal 2024 (nach einer früheren Verengung der Spreads im 4. Quartal 2023) und bewirkte einen selbstverstärkenden Effekt, da die Investoren mehr Vertrauen in die Finanzierungsmöglichkeiten der Unternehmen hatten. Sowohl die Investment-Grade- als auch die High-Yield-Emissionen in den USA und Europa waren im ersten Quartal deutlich höher als im Vorjahreszeitraum. Die öffentlichen Kapitalmärkte scheinen zusammen mit den günstigen privaten Kreditmärkten die anhaltende Verschärfung der Kreditvergabestandards der Banken zu kompensieren. Wir gehen davon aus, dass die Zentralbanken noch in diesem Jahr mit Zinssenkungen beginnen werden, was zu einer Senkung der Finanzierungskosten beitragen wird. Die robusten US-Daten und die hartnäckigere Inflation in den USA bedeuten jedoch, dass Europa möglicherweise früher als die USA die Zinsen senken wird.

Cashflow und Gewinne

Wirtschaftsdaten deuten auf eine mögliche seltene „weiche Landung“ hin

Die weltweite Disflation, die besser als erwartet ausgefallenen US-Wirtschaftsdaten und die Bodenbildung bei den Einkaufsmanagerindizes in Europa haben die These untermauert, dass die Zentralbanken die Inflation eindämmen können, ohne der Wirtschaft übermäßigen Schaden zuzufügen. Die Aussichten für das Gewinnwachstum scheinen sich insgesamt stabilisiert zu haben, wobei für alle Regionen im Jahr 2024 positive Gewinne prognostiziert werden. Wir sind nach wie vor besorgt, dass die Spätfolgen früherer Zinserhöhungen die Wirtschaft noch belasten könnten, doch dürften die robusten Verbraucher- und Arbeitsmärkte die Unternehmensgewinne stützen.

Auswirkungen auf die Asset Allokation

Sowohl Investment Grade als auch High Yield sind attraktiv. Investment-Grade-Credit reagiert empfindlicher auf die Duration und weist eine höhere Bonität auf. Sie dürfte von sinkenden Zinsen profitieren und gleichzeitig in verschiedenen Konjunkturlagen mehr Schutz bieten. In einem Szenario der „sanften Landung“ sollten High Yields gut abschneiden. Die Selektion von Einzeltiteln/Sektoren wird weiterhin eine wichtige Rolle bei der Erzielung attraktiver risikobereinigter Erträge in Credit-Portfolios spielen.

Es gibt eine zunehmende Dispersion zwischen Unternehmen mit hoher und niedriger Qualität. Es ist immer weniger eine Frage der Region oder der Branche, sondern es wird immer wichtiger, die Unternehmen auf Einzelbasis zu betrachten, insbesondere wenn ihre Kapitalstruktur geeignet ist. Wir erwarten keine explosionsartige Zunahme der Zahlungsausfälle, aber höhere und länger anhaltende Zinssätze könnten anfälligere Unternehmen gefährden.

Jim Cielinski, Global Head of Fixed Income, ergänzt: „Wenn die Inflation hoch bleibt, werden die Zentralbanken ihre restriktive Haltung beibehalten, die Chance auf einen präventiven geldpolitischen Schritt sinkt und der Kreditvergabezyklus wird holpriger. Die Zentralbanken sind datenabhängig, was bedeutet, dass sich Prognosen ändern können. Die Märkte versuchen daher, sich auf Grundlage bereits verspäteter Daten, auf die geldpolitischen Entscheidungsträger einzustellen. Gleichzeitig versucht man, die Geldpolitik vorherzusehen, die ebenfalls sehr verzögerte Auswirkungen hat. Die Anleger sollten sich auf eine höhere Volatilität, eine größere Dispersion, aber hoffentlich engere Spreads einstellen.“

www.fixed-income.org

Grafik © Janus Henderson / Institutional Investment Publishing GmbH