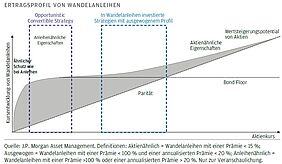

Gibt es heute noch Anleihen unter Nennwert mit attraktiver Verzinsung? Laut den Experten von J.P. Morgan Asset Management hat die aktuelle Volatilität an den Märkten zu dramatisch reduzierten Bewertungen bei Wandelanleihen geführt, wie sie in der Regel nur in Zeiten von Marktverwerfungen zu beobachten sind. Diese technischen Verzerrungen und eine Wiederbelebung des Emissionsgeschehens an den Primärmärkten eröffnen interessante Möglichkeiten sowohl für ausgewogene als auch für einkommensorientierte Wandelanleihen-Strategien, die auf opportunistischer Basis investieren. „Auch, wenn die Erholung an den Kreditmärkten bereits fortgeschritten ist, bieten Wandelanleihen immer noch eine deutliche Renditeerhöhung im Vergleich zu klassischen Anleihen gleicher Bonität“, betont Jakob Tanzmeister, Investment Specialist in der Multi-Asset-Solutions-Gruppe von J.P. Morgan Asset Management. Und dank der günstigen Aktienoption können Anleger zudem von einer möglichen Erholung der Aktienmärkte profitieren. „Sollten sich die Aktienmärkte nicht erholen, werden die Anleihen mindestens zum Nennwert zurückgezahlt“, führt Tanzmeister die Vorteile des Wandelanleihen-Investments weiter aus, der ja aus einer Begrenzung der Kursverluste durch den Bond-Floor und der Partizipation an den Aktien-Kursgewinnen besteht.

Der Experte erläutert, dass die Emission von Wandelanleihen derzeit ein Rekordniveau erreicht, da Unternehmen versuchen, ihre Bilanzen zu stützen und die starke Nachfrage der Anleger nach der Anlageklasse zu nutzen. „Trotz der Erholung an den Kapitalmärkten handeln auch heute noch viele Convertibles mit einem erheblichen Abschlag zu ihrem eigentlichen Wert – das bietet gute Chancen für Anleger. Zudem stärkt die Emission dieser Papiere die Bilanz des Emittenten und im Zuge dessen können seine Aktien neu bewertet werden.“ Ein weiteres gutes Argument für Wandelanleihen sei, dass sie in Zeiten erhöhter Marktvolatilität historisch gesehen stets eine Outperformance gegenüber Aktien erzielen konnten.

Mit dem Global Opportunistic Convertibles Income Fund die aktuellen Chancen gezielt nutzen

Derzeit haben die Experten doppelt so viele Convertibles, die unter ihrem Nennwert handeln, als noch zu Jahresbeginn identifiziert. Die Wandelanleihen werden in den Anleihenkaufprogrammen der Zentralbanken nicht berücksichtigt und im Vergleich zum Hochzinssegment sind ganz andere Sektoren vorrangig vertreten, beispielsweise Technologie und Gesundheitswesen und nur wenig Energie. Um Anlegern Zugang zu den aktuellen Chancen im Markt der Wandelanleihen zu ermöglichen, hat J.P. Morgan Asset Management zum 21. Juli 2020 den JPMorgan Investment Funds – Global Opportunistic Convertibles Income Fund aufgelegt. Der Fonds nutzt gezielt die aktuell vorherrschenden technischen Marktverwerfungen auf dem globalen Markt für Wandelanleihen und hat einen einkommensorientierten Ansatz. J.P. Morgan Asset Management verwaltet seit 1995 Wandelanleihen¬portfolios und hält aktuell Convertibles-Strategien in Höhe von 4 Milliarden US-Dollar. Seit 2009 wurden verschiedene solcher opportunistischer Wandelanleihen-Strategien mit beeindruckender Erfolgsbilanz aufgelegt. „Das aktuell vorherrschende volatile Marktumfeld bietet für opportunistische Strategien, die sich auf Convertibles solider Emittenten konzentrieren und unterhalb ihres Nennwerts gehandelt werden, einen besonders attraktiven Einstieg in die Anlageklasse. Aber auch, wer bereits in klassische Wandelanleihen investiert, findet mit dem opportunistischen Ansatz eine gute Diversifizierung, da in dem einkommensorientierten Segment andere Ziele verfolgt werden als in klassischen Strategien“ unterstreicht Tanzmeister. So fokussiert der Global Opportunistic Convertibles Income Fund auf eine hohe Ertragsrendite, ein „Income“ im hohen einstelligen Bereich, und hat seinen Schwerpunkt auf Wandelanleihen mit anleihenähnlichen Merkmalen. Die Volatilität sollte entsprechend niedriger sein als bei ausgewogenen Wandelanleihenstrategien. Das Rating wird mit BB+ nah am Investment Grade sein; das Kreditrisiko wird im Investmentprozess über das spezialisierte hauseigene Research für Wandelanleihen gemanagt, das fundamentale und makroökonomische Aspekte sowie quantitative Erkenntnisse kombiniert.

Laufzeit auf die Dauer der Opportunität angepasst

Da das Zeitfenster für diese Opportunitäten begrenzt ist, wird auch der Fonds eine begrenzte Laufzeit haben. Wenn nach Ende der Laufzeit der im Fonds enthaltenen Titel keine weiteren außergewöhnlichen Bewertungsabschläge mehr vorhanden sind und die derzeitige besondere Opportunität ausgepreist wurde, endet die Anlagestrategie und der Fonds wird in einen Fonds ohne Laufzeitbeschränkung mit vergleichbarem Anlagen- und Risikoprofil übergehen. Dabei steht es Anlegern frei, ob sie ihr getätigtes Investment weiter beibehalten oder ihr Kapital zurückerhalten möchten.

www.fixed-income.org

Grafik: J.P. Morgan