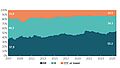

Das nachhaltige Anleihenuniversum besticht in diesem Jahr durch hohes Wachstum. Insbesondere Neuemissionen im Segment der Green Bonds sorgten dafür, dass sich Anlegern eine enorme Vielfalt an Investitionsmöglichkeiten eröffnete. „Wir sprechen bereits von einem Marktangebot von über 1.500 Milliarden USD Volumen, welches die verschiedenen Anleihen beinhaltet. Green Bonds stellen mit über einem Drittel die größte Gruppe dar. Aber es gibt weitere interessante Anlagemöglichkeiten wie beispielsweise Sustainability und Social Bonds sowie die relativ junge Assetklasse der Sustainability-linked Notes“, so Susanne Kundert, Managerin des Swisscanto (LU) Bond Fund Sustainable Global Credit.

Bei Sustainability-linked Notes steht kein einzelnes Projekt wie bei Green Bonds im Fokus, sondern nachhaltige Ziele. An deren Erreichung ist entsprechend die Zinsmarge gekoppelt. „In diesen Fällen erfolgt durch die Zielerreichung eine geringere Zinszahlung und umgekehrt bedeutet die Zielverfehlung ein Anstieg des Kupons. Dazu das Beispiel Novartis. Das Unternehmen begab einen Sustainability-linked Bond zu 0 Prozent mit Laufzeit bis 2028. Unter anderem lauten die Ziele bis 2025 eine Verbesserung des Zugangs zu Medikamenten und innovativen Therapien zu erreichen - insbesondere auch in ärmeren Ländern. Bei Verfehlen der so genannten ‚2025 Patient Access Targets‘ steigt die Zinsmarge um 0,25 Prozent in 2025. Dabei fungiert das Analysehaus Sustainalytics als Kontrollorgan. Aus unserer Sicht sind Sustainability-linked Notes eine interessante Ergänzung des nachhaltigen Anleihenmarkts“, sagt Kundert.

Green Bonds-Emittenten genau prüfen

Bei Green Bonds ist in der Regel das zugrundeliegende Projekt durchaus nachhaltig, aber den Emittenten gilt es dennoch genau unter die Lupe zu nehmen. „Autohersteller sind dafür ein Exempel. Diese sehen wir aus Nachhaltigkeitssicht generell kritisch. Hier müssen wir erkennen, dass der mittel- bis langfristige Wechsel von Benzin- zu Hybrid- und Elektroantrieb ernsthaft umgesetzt werden soll. Volvo ist ein Positivfall und folgerichtig haben wir deren Green Bond für E-Mobilität gezeichnet“, meint Kundert.

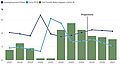

Die Performance im Bereich nachhaltiger Anleihen ist auf Jahressicht stark. Nachdem zuerst geringere Kursverluste im Frühjahr im Vergleich zu nicht-nachhaltigen Strategien aufgrund weniger Exposure zu den „Corona-sensitiven“ Branchen wie beispielsweise die Reiseindustrie erfolgten, war auch der Rebound ansehnlich. Dazu Kundert: „Aktuell liegen wir mit unserem Bond Fund Sustainable Global Credit sowohl in der EUR- als auch in der CHF-Tranche deutlich über vier Prozent im Plus. Unser Sustainable-Ansatz ist im Branchenvergleich sehr transparent. Er verfügt über zahlreiche Ausschlusskriterien und führt eine eine Impact Analyse durch, die sich an den Zielen für eine nachhaltige Entwicklung der Vereinigten Nationen (SDG) orientiert. Wir investieren hauptsächlich im Segment Investment Grade, können aber auch Hochzinsanleihen der Rating Kategorie BB bis maximal 25 Prozent des Fondsvermögens beimischen. Aktuell sind es 13 Prozent und der Anteil Green Bonds steht bei 14 Prozent. Aufgrund der Notenbankpolitik sind wir auch zuversichtlich, das turbulente Jahr 2020 mit einem Kurszuwachs zu beenden.“

www.green-bonds.com

Foto: Susanne Kundert © Swisscanto