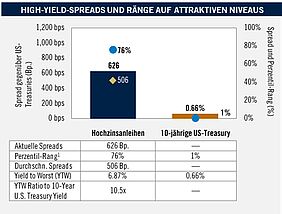

Nachdem sich die Märkte zuletzt volatil gezeigt haben, bewegen sich die Spreads in vielen Sektoren nun auf attraktiven Niveaus. Die Rendite der 10-jährigen US-Treasuries ist dagegen kürzlich auf ein Allzeittief gesunken. Diese Verzerrung an den Märkten könnte Fonds, die in diesen Spread-Sektoren investiert sind, Möglichkeiten für eine Outperformance eröffnen.

Im März hat der Ausbruch des Coronavirus in aller Welt die wirtschaftliche Aktivität innerhalb kürzester Zeit zum Erliegen gebracht. An den Aktien- und Anleihenmärkten hat dies zu einer beträchtlichen Volatilität geführt. Als die Aktienkurse massiv sanken, suchten die Anleger Zuflucht in Anleihen. Die Renditen der US-Treasuries gaben entlang der gesamten Kurve nach. Die 10-jährige Rendite sank von 1,92% per Ende 2019 auf das Allzeittief von 0,50% (Stand: 9. März) und beendete das 2. Quartal 2020 bei 0,65%.

Wir sind aber davon überzeugt, dass diese schwere Verzerrung an den Märkten Chancen für Anleger in High-Yield-Sektoren eröffnet hat. Seit der Auflegung am 1. Juli 1983 ist der Bloomberg Barclays U.S. Corporate High Yield Index in sieben Quartalen um mindestens 5% gesunken. In sechs der sechs darauffolgenden 12-Monats-Zeiträume erbrachten Hochzinsanleihen positive Erträge bei einem Plus von durchschnittlich 27,4%, das deutlich über der durchschnittlichen Rendite von 11,5% des S&P 500 Index lag.

Die US-Notenbank (Fed) hat die Kreditmärkte mit einer beispiellosen Liquidität überschwemmt, damit diese weiterhin ohne Probleme funktionieren konnten. Die Spreads haben sich von ihren Höchstständen zwar etwas verengt, sind aber nach wie vor historisch hoch und bewegen sich auf interessanten Einstiegsniveaus. Falls sich die Wirtschaft im 2. Halbjahr 2020 erholt, dürften sich die Anleger mit Vehemenz auf die Suche nach Renditen und Erträgen machen. Dies dürfte zu einer starken Outperformance von Spread-Produkten führen – wenngleich unter Schwankungen. Die Auswahl von Anleihen von Unternehmen, die gut positioniert sind, um den Shutdown der Wirtschaft zu überstehen, und sich bei der Erholung sehr positiv entwickeln dürften, wird überaus wichtig sein, um in den kommenden Quartalen und Jahren hohe risikobereinigte Renditen zu erzielen.»

www.fixed-income.org

Grafik: © Bloomberg, PGIM