Der August erwies sich erneut als volatiler Markt und bestätigte seinen Ruf als einer der unberechenbarsten Monate für Kreditspreads. Der Ausverkauf zu Beginn des Monats war ebenso rasant wie der Rückzug bei den Kreditspreads und ließ viele Marktteilnehmer ratlos zurück. Dies ist das zweite Mal in diesem Jahr, dass wir eine derartig rasante Entwicklung bei den Unternehmenskrediten erleben, das erste Mal im Sommer im Zusammenhang mit den französischen Präsidentschaftswahlen. Beide Fälle wurden durch ein unerwartetes Ereignis ausgelöst, das den Markt unvorbereitet traf, und beide Episoden führten zu einem heftigen Einbruch der Spreads, so dass jede Gelegenheit, von dieser Ausweitung zu profitieren, relativ kurzlebig war. Damit bleiben die Kreditspreads mit relativ ambitionierten Gesamtbewertungen zurück, aber ein Bereich ist für uns nach wie vor attraktiv - die Schuldtitel europäischer Investment-Grade-Immobilienschuldner.

Bestandsaufnahme

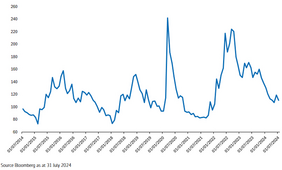

Betrachtet man die Spreads auf Indexebene, so haben wir etwa 60 % der Ausweitung der EUR-Kreditspreads für Investment-Grade-Anleihen wieder aufgeholt, wobei der Index jetzt bei 116 Basispunkten liegt, gegenüber 130 Basispunkten Anfang August und 107 Basispunkten Mitte Juli. (Quelle: Bloomberg, 27. August 2024)

An den europäischen Hochzinsmärkten wird das Bild durch die Aufnahme von Thames Water in den Index Anfang August verzerrt, aber bereinigt um diesen Umstand würden wir immer noch eine Spread-Erholung in ähnlicher Größenordnung seit den Spread-Ausweitungen Anfang August sehen.

Die Erholung bei den US-Investment-Grade-Anleihen war sogar noch beeindruckender (aber das gilt auch für die dortigen Verkäufe), mit einem Indexstand von 95 Basispunkten, der nicht weit von den 86 Basispunkten von Anfang Juni entfernt ist.

Der Unterschied zu Europa besteht jedoch darin, dass dies auch das engste Niveau der Kreditspreads für Investment-Grade-Anleihen ist, das wir in den letzten zehn Jahren gesehen haben (86 Basispunkte), wohingegen wir in Europa mehr als 40 Basispunkte vom Allzeittief entfernt sind.

Die Chance der EU-REITs

Dadurch erscheint der europäische Investment Grade Credit-Index immer noch als billig. Der überwiegende Teil der optischen "Billigkeit" des EUR-Investment-Grade-Index ist auf den immer noch taumelnden REIT-Sektor zurückzuführen. Würden wir die Zusammensetzung des Index um diesen Sektor bereinigen, würden die Spreadniveaus im Vergleich zur Historie viel mehr mit denen übereinstimmen, die wir in den USA beobachten. Hier sehen wir weiterhin eine attraktive Chance in einem ansonsten globalen Kreditmarkt mit anspruchsvollen Bewertungen. Ohne auf die einzelnen Wertpapiere im Detail einzugehen, sind wir der Ansicht, dass es zwar auf Indexebene (ohne REITs) allgemein wenig zu holen gibt, aber der vorrangige Teil des europäischen Immobiliensektors ein attraktiver Ort ist, an dem die Märkte weiterhin eine übermäßige Kreditrisikoprämie gegenüber dem bieten, was wir als fairen Wert für diesen Sektor ansehen. Sollte der EUR-Kreditsektor mit Investment-Grade-Rating also Fortschritte in Richtung der 100er-Marke machen, wäre dies hauptsächlich auf die Erholung im REIT-Bereich zurückzuführen.

www.fixed-income.org

Grafik: Europäischer Investment-Grade-Kreditindex - Spread © Aegon Asset Mangement