Die Volatilität der Märkte ist so niedrig, wie schon lange nicht mehr, die Marktteilnehmer sind daher angstfrei unterwegs. „Dabei könnte die geringe Volatilität nur die Ruhe vor dem Sturm sein“, sagt Ivan Mlinaric, Geschäftsführer der auf Risikomanagement spezialisierten Quant.Capital Management GmbH.

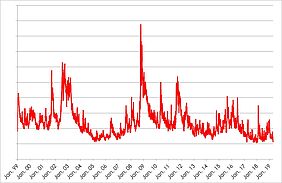

Die Schwankungsbreite der Märkte, die Ausschläge der Kurse, sind erneut an einem Tiefpunkt angelangt. „Seit 1999 gab es nur zwei Handelstage mit noch geringerer Volatilität als zuletzt“, sagt Mlinaric. Der VSTOXX, der die implizite Volatilität von Optionen auf europäische Aktien abbildet, befand sich am 18. April 2019 nahezu auf einem Allzeittief. Die einzigen Tage, an denen dieser Index noch tiefer lag, waren im Dezember 2017 und im Januar 2018, also unmittelbar vor dem Aktiencrash im Februar 2018. Die Angst der Marktteilnehmer ist also gering und Absicherungen über Optionen sind zu Schnäppchenpreisen zu haben. „Laut Marktbeobachtern verfolgen wieder viele Marktteilnehmer Strategien, die Geld verdienen, wenn die Volatilität sinkt beziehungsweise auf dem niedrigen Niveau verharrt“, analysiert Mlinaric.

Das würde bedeuten, dass die Masse nicht von einer neuen Marktkorrektur ausgeht. „Haben die Notenbanken dafür gesorgt, dass es keine Marktkorrektur mehr geben wird?“, fragt Mlinaric. Auch sei unklar, ob die Risikoprämien auf dem aktuellen Niveau adäquat bepreist seien. „Viel wichtiger ist aber: Wie lange bleibt dieses Umfeld erhalten, in dem sorgenfrei investiert werden kann?“, so Mlinaric.

In der letzten Phase so geringer Volatilität kam es dann zu einer sehr schnellen Gegenbewegung: Im Februar 2018 führte ein plötzlicher Volatilitätsanstieg zu starken Marktverwerfungen und Kursverlusten bei Aktien. Möglicherweise handelt es sich bei der jetzigen Niedrig-Vola-Phase wieder um eine solche Ruhephase. Dies sei aber auch eine gute Chance, Portfolios gegen stärkere Schwankungen abzusichern: „Wenn man davon ausgeht, dass Marktmechanismen zeitnah wieder greifen werden, ist der Preis für eine Absicherung derzeit günstig“, so Mlinaric.

Über Quant.Capital Management

Die Quant.Capital Management GmbH ist als unabhängiger, inhabergeführter Asset Manager ein Spezialist für Risikobewertung und Risikomanagement, die durch quantitative Modelle und mit eigenem Research gesteuert werden. Quant.Capital bietet institutionellen Investoren individuell konfigurierte Anlagekonzepte in Form von Spezialfonds oder diskretionären Mandaten. Zudem bietet Quant.Capital die Bewertung von Risiken in Portfolios institutioneller Kunden an bis hin zur Umsetzung und Überwachung einer Risiko-Overlay-Strategie. Besonderer Wert wird dabei auf Liquidität, Handelbarkeit, Bewertbarkeit und Risikokontrollmethoden gelegt. Quant.Capital Management ist Mitglied im Bundesverband Alternative Investment.

https://www.fixed-income.org/

(Grafik: VSTOXX 1999 – 2019, Quelle: Bloomberg, QuantCapital)